CT (Lux) European Strategic Bond

La presente è una comunicazione di marketing. Si invita a consultare il Prospetto informativo e il KID prima di prendere qualunque decisione d’investimento finale.

Un fondo obbligazionario flessibile Euro

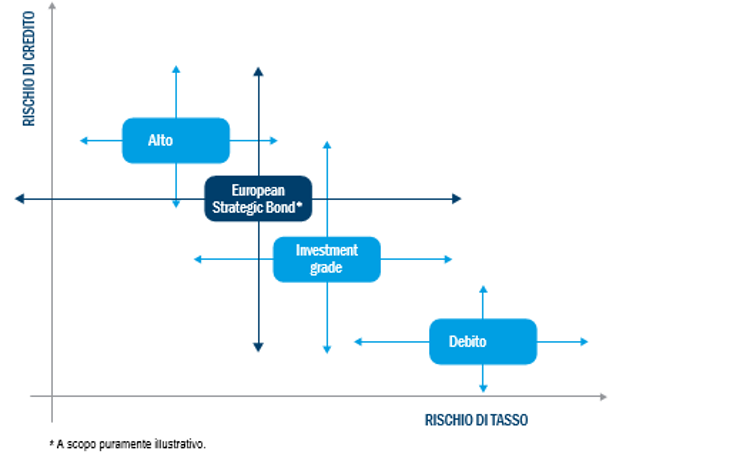

Fondo obbligazionario a gestione attiva che investe in un portafoglio diversificato basato sulle nostre migliori idee d’investimento nel reddito fisso, in prevalenza sui mercati obbligazionari europei.

Motivi principali per investire

1. Un approccio d’investimento flessibile:

uInvestendo attivamente nei mercati obbligazionari, i gestori di portafoglio possono affrontare le mutevoli condizioni d’investimento che influenzano la performance dei vari segmenti del reddito fisso.

2. Ricerca solida:

Il nostro team globale di ricerca specializzato nell’investimento obbligazionario è incaricato di calibrare equamente una due diligence approfondita degli emittenti e una chiara visione delle tendenze di mercato e settoriali.La solidità e la profondità della nostra base di ricerca ci aiutano a capire meglio i cambiamenti in atto nell’universo obbligazionario.

3. Gestione del rischio di ribasso:

le capacità di ricerca a livello globale e la selezione dei titoli di tipo bottom-up sono alla base delle posizioni high-convinction del portafoglio.

In sintesi

Data di lancio del fondo:

30 Aprile 1999

Tipologia:

Obbligazionario flessibile

Benchmark:

ICE BofA 1-7 Year All Euro Government

ICE BofA 1-10 Year Euro Corporate

ICE BofA European Currency High Yield Constrained

Valuta base:

AE EUR

Gestore:

Ryan Staszewski

Gestore di Portafoglio, Investment Grade Credit

Ryan Staszewski is a portfolio manager at Columbia Threadneedle Investments. Ryan is responsible for European credit portfolios within the fixed income team in London. Previously, he worked as a credit analyst undertaking fundamental analysis across a number of sectors within the investment grade universe.

Prior to joining one of the Columbia Threadneedle Investments firms in 2012, Ryan held a role as a sell-side publishing analyst at JP Morgan, where he was voted the #2 utilities analyst by industry peers in the Euromoney 2012 fixed-income survey. Prior to that, he was a buy-side credit analyst at Aviva Investors.

Ryan received a degree in economics and finance from Curtin University, Western Australia, and is also a CFA Charterholder.

Rischi principali

Questo fondo è adatto a investitori in grado di tollerare un livello di rischio moderato su un orizzonte di investimento a medio termine. Gli investitori potrebbero perdere parte o la totalità del capitale e sono invitati a leggere il Prospetto informativo per una descrizione esaustiva di tutti i rischi.

Rischi d’investimento: Investimento in azioni, concentrazione del portafoglio e valute.

Rischi associati: In ragione della natura degli investimenti negli strumenti di debito e nei rispettivi derivati, il fondo può essere esposto a rischi di tasso d’interesse, del mercato del credito e di liquidità.

Obiettivo e politica d'investimento

Generare reddito e una potenziale crescita del capitale nel lungo termine sovraperformando l’ICE BofA 1-7 Year All Euro Government Index (20%), l’ICE BofA 1-10 Year Euro Corporate Index (40%) e l’ICE BofA European Currency High Yield Constrained Index (40%). Questo fondo investe in un portafoglio ben diversificato composto da posizioni lunghe e corte principalmente su obbligazioni europee con scadenza inferiore a 10 anni, utilizzando derivati ove appropriato.

In linea con la sua strategia di gestione attiva, le posizioni in portafoglio possono discostarsi in misura significativa dalle componenti dell’indice, ferma restando la flessibilità di investire anche in titoli di debito non inclusi nel benchmark.

Approccio d’investimento

I gestori di portafoglio prevedono che, nel corso del ciclo d’investimento, i rendimenti proverranno per circa un terzo dalla gestione della duration, per un terzo dall’allocazione nei mercati del reddito fisso e per la quota restante dalla selezione dei titoli bottom-up. I gestori concordano un budget di rischio strategico che governa il processo di costruzione del portafoglio, in cui l’entità delle posizioni dipende dal grado di convinzione nelle varie strategie.

Il fondo si avvale di un approccio d’investimento attivo e fondato sulla ricerca, che si basa sull’analisi fondamentale, strutturale e valutativa. L’analisi macroeconomica su tassi d’interesse, titoli di Stato e valute guida le nostre previsioni in materia di duration, curva e divise e integra l’input di tipo top-down nelle nostre prospettive sui mercati del credito e sui singoli titoli.

La selezione degli emittenti e dei titoli si basa sul processo di ricerca sul credito, che prende in esame la gamma di opportunità globali per individuare gli investimenti che offrono i migliori rendimenti corretti per il rischio. L’analisi è condotta da un team di analisti esperti che sviluppano opinioni indipendenti sui fondamentali e sulla qualità creditizia dei settori e delle società analizzate. Le nostre ricerche tengono conto della strategia aziendale, della solidità del management, della posizione competitiva, nonché di una serie di parametri finanziari.

L’obiettivo del processo di costruzione del portafoglio è detenere posizioni nelle emissioni e negli emittenti che prediligiamo, in misura congrua rispetto al livello di rischio e agli obiettivi di rendimento del portafoglio, in modo tale che il rischio di mercato settoriale e quello creditizio complessivo eventualmente risultanti siano in linea con i giudizi del nostro team sul rischio di settore o di credito. Il fondo investe prevalentemente in emittenti europei o che svolgono una parte significativa della propria attività in Europa e sarà investito principalmente in strumenti a breve-medio termine con scadenza inferiore a 10 anni.

La gestione del rischio è integrata nel nostro processo d’investimento e vengono impiegate tecniche sia quantitative che qualitative per misurare e gestire il rischio del portafoglio. Ciascuna raccomandazione d’investimento è accompagnata da un’argomentazione, che comprende un punteggio sul rischio dell’emittente. L’argomentazione comprende le previsioni dell’analista e i rischi associati, l’evoluzione dei parametri finanziari, i risultati operativi e il comportamento del management. Inoltre, gli analisti spiegano quali parti dell’argomentazione sono determinanti per la raccomandazione e indicano gli eventi che potrebbero causare un cambio di opinione. Questi elementi formano la base per la costruzione del portafoglio, l’entità delle posizioni, il monitoraggio del rischio e la disciplina di vendita. Il livello complessivo del rischio del mercato creditizio nel portafoglio è determinato dalle raccomandazioni del team di asset allocation del reddito fisso e l’esposizione geografica è sempre attentamente monitorata.

INFORMAZIONI SUL FONDO - (LU0096353940)

Dettagli del fondo

Insights

Prospettive sul segmento investment grade EMEA, secondo semestre 2024

Le banche europee offrono un valore migliore rispetto a molti altri settori

High yield: ancora una volta fa ciò che dovrebbe

L'high yield a bassa duration è il tassello mancante nelle strategie di gestione della liquidità?

Obbligazioni high yield: enfasi sulla scadenza più che sulla duration

High yield europeo: i rischi di rifinanziamento sembrano più gestibili

Tre buoni motivi per investire nell'high yield europeo

Reddito fisso: il picco dei rialzi dei tassi è un punto di svolta per le obbligazioni

Prospettive di default dell'high yield europeo: ottimistiche ma divergenti

Rimaniamo in contatto

Informazioni importanti:

SOLO PER INVESTITORI PROFESSIONALI (non può essere utilizzato o ceduto a terzi). Il tuo capitale è a rischio.

Questa promozione finanziaria è emessa esclusivamente a scopo informativo e di marketing da Columbia Threadneedle Investments.

Il Fondo è un comparto di Columbia Threadneedle (Lux) I, una società di investimento a capitale variabile domiciliata in Lussemburgo (“SICAV”), gestita da Threadneedle Management Luxembourg S.A.

L’attuale Prospetto della SICAV, il Documento contenente le informazioni chiave (KID) e la sintesi dei diritti degli investitori sono disponibili in inglese e/o nelle lingue locali (ove applicabile) presso la Società di gestione Threadneedle Management Luxembourg S.A. , International Financial Data Services (Luxembourg) S.A., il vostro consulente finanziario e/o sul nostro sito web www.columbiathreadneedle.com. Threadneedle Management Luxembourg S.A. può decidere di porre fine agli accordi presi per la commercializzazione della SICAV. Ai sensi dell’articolo 1:107 della Legge sulla vigilanza finanziaria, il comparto è iscritto nel registro tenuto dall’AFM. La performance passata è calcolata secondo il metodo BVI in Germania.

Questo materiale non deve essere considerato un’offerta, una sollecitazione, un consiglio o una raccomandazione di investimento. Un investimento potrebbe non essere adatto a tutti gli investitori e, ove opportuno, si dovrebbe richiedere una consulenza professionale indipendente, inclusa la consulenza fiscale. La presente comunicazione è valida alla data di pubblicazione e potrà essere soggetta a modifiche senza preavviso. Le informazioni provenienti da fonti esterne sono considerate affidabili ma non vi è alcuna garanzia sulla loro accuratezza o completezza.

Emesso da Threadneedle Management Luxembourg S.A. registrata presso il Registre de Commerce et des Sociétés (Lussemburgo), numero di registrazione B 110242, 44 rue de la Vallée, L-2661 Lussemburgo, Granducato di Lussemburgo. Per i clienti istituzionali: le informazioni contenute in questo documento non sono intese come consulenza finanziaria e sono destinate esclusivamente a persone con un’adeguata conoscenza degli investimenti e che soddisfano i criteri normativi per essere classificate come clienti professionali o controparti di mercato e nessun’altra persona dovrebbe agire di conseguenza.

Il presente documento potrebbe essere reso disponibile all’utente da una società affiliata che fa parte del gruppo di società Columbia Threadneedle Investments: Columbia Threadneedle Management Limited nel Regno Unito; Columbia Threadneedle Netherlands B.V. nel SEE; per la Svizzera, pubblicato da Threadneedle Portfolio Services AG, sede legale: Claridenstrasse 41, 8002 Zurigo, Svizzera. Alcuni fondi e/o classi di azioni potrebbero non essere disponibili in tutte le giurisdizioni.

© Columbia Threadneedle Investments è il marchio globale del gruppo di società Columbia e Threadneedle.

Potrebbero interessarti anche

Chi siamo

Columbia Threadneedle Investments è un gestore attivo di primaria importanza, con un ottimo track record di sovraperformance nelle diverse asset class. Adottiamo un approccio d’investimento attivo, incentrato sul cliente e orientato alla performance.

Fondi e Prezzi

Columbia Threadneedle Investments offre una gamma completa di fondi di investimento che rispondono ad un’ampia scelta di obiettivi.

Capacità d'Investimento

Noi di Columbia Threadneedle Investments gestiamo un’ampia gamma di prodotti in tutti i principali gruppi di investimento: azioni, obbligazioni, fondi immobiliari, fondi speculativi e materie prime.