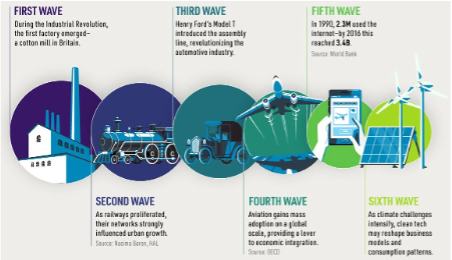

L’economista Joseph Schumpeter ha sviluppato la teoria dei cicli o delle ondate di innovazione, impiegando l’espressione “distruzione creatrice” in riferimento al processo in base a cui le nuove tecnologie soppiantano quelle vecchie. Il ruolo fondamentale delle tecnologie pulite, insieme alla digitalizzazione/IA e alla robotica, nella sesta ondata industriale è ormai sempre più ampiamente riconosciuto (Figura 1).

A nostro avviso siamo solo all’inizio di questa ondata, che vedrà le tecnologie pulite o green occupare un posto via via più centrale negli investimenti, sia a livello pubblico che privato, nell’arco di diversi decenni.

Figura 1: Ondate di innovazione e principali scoperte

Fonte: https://www.visualcapitalist.com/the-history-of-innovation-cycles

Nel quarto trimestre abbiamo votato in 54 diversi mercati. Le assemblee in cui abbiamo votato hanno avuto luogo principalmente negli Stati Uniti (258), seguiti da Australia (75) e Regno Unito (54). I punti all’ordine del giorno che non abbiamo sostenuto nel corso del trimestre hanno continuato a riguardare principalmente il tema degli amministratori, seguito dalle remunerazioni e dalle altre proposte relative all’attività.

La transizione energetica: un percorso accidentato ma in accelerazione verso l’azzeramento netto delle emissioni

Abbiamo sempre saputo che la transizione dai combustibili fossili non sarebbe stata facile e nel 2021 ci siamo imbattuti nel primo scoglio. La maggior parte dei paesi è stata colpita da un’impennata delle bollette energetiche, poiché il prezzo del petrolio, del carbone e del gas ha registrato una fiammata nell’ultimo anno. Vi sono diversi fattori alla base di questa crisi, ma la causa principale è un disallineamento tra domanda e offerta.

La domanda di combustibili fossili si è ripresa rapidamente dopo l’allentamento delle misure di lockdown legate al Covid-19. Allo stesso tempo, l’aumento delle rinnovabili nel mix energetico globale ha contribuito ad una maggiore variabilità nella generazione di energia: il sole non splende tutti i giorni così come il vento non soffia sempre, con il Regno Unito protagonista nel 2021 di alcuni dei livelli più bassi di vento degli ultimi 70 anni. Questo, abbinato alla siccità in America Latina con ripercussioni sulla generazione di energia idroelettrica nella regione, che rappresenta il 45% della sua produzione totale di elettricità, ha fatto aumentare la domanda di combustibili fossili.

Tuttavia, negli ultimi anni gli investimenti nel petrolio e nel gas sono stati esigui, poiché la debolezza dei prezzi delle materie prime e le preoccupazioni legate ai fattori ambientali, sociali e di governance (ESG) hanno frenato gli afflussi di capitali nel settore. Più di recente, i problemi di approvvigionamento hanno avuto un impatto sulla produzione. L’offerta non è riuscita a tenere il passo con la domanda, facendo aumentare i prezzi.

Crediamo che questa crisi energetica, unitamente alle tensioni geopolitiche globali, accelererà gli investimenti nelle rinnovabili e nelle tecnologie necessarie per renderle fonti più affidabili, come la capacità di stoccaggio delle batterie e l’idrogeno verde. Tuttavia, si renderanno necessari una pianificazione e un bilanciamento più accurati della rete energetica in quanto le energie rinnovabili iniziano a superare il 30% della generazione di elettricità globale.

Inoltre, le economie devono fare di più per quanto riguarda la riduzione della domanda di combustibili fossili. Ne consumiamo ancora troppi e del resto si prevede che ci vorranno ancora 5-15 anni prima che la domanda globale di petrolio raggiunga il picco. Non possiamo iniziare a chiudere i rubinetti quando abbiamo ancora sete.

Ma le trasmissioni energetiche nei trasporti, nelle industrie e nel riscaldamento rappresentano il 78% delle emissioni globali.1 Se vogliamo avere ancora qualche speranza di raggiungere gli obiettivi di azzeramento netto, la transizione verso l’energia pulita è cruciale. In altre parole, attualmente solo il 17% delle nostre forniture energetiche totali proviene da energie pulite – questa percentuale dovrà salire al 78% entro il 2050 se vogliamo raggiungere i nostri obiettivi di azzeramento netto.2

La transizione verso l’energia pulita ha sempre più senso anche dal punto di vista economico. Le rinnovabili sono ormai la forma più economica di generazione di nuova elettricità in circa il 90% del mondo e la recente impennata dei prezzi dei combustibili fossili migliora ulteriormente la loro competitività relativa in termini di costi (Figura 2).

Figura 2: Costo livellato dell’elettricità (LCOE) per determinate tecnologie a basso tenore di carbonio (USD/MWh)

Fonte: Systems Change Lab; Climate Watch 2021, IRENA 2021b, Systems Change Lab giugno 2021.

Casi di studio

Una volta considerati i costi economici della mancata mitigazione dei cambiamenti climatici (si prevede un’erosione del PIL annuale superiore al 3% entro il 2030),3 la transizione verso l’energia pulita diventa ancora più allettante.

E anche se a breve termine i massicci investimenti di capitali richiesti hanno un effetto inflazionistico, alla lunga il passaggio alle rinnovabili implica che i governi e le società non saranno più esposti alla volatilità dei prezzi delle materie prime. Dal momento che l’80% delle persone vive in paesi che sono importatori netti di combustibili fossili, i vantaggi sociali di tutto ciò sono immensi in quanto le rinnovabili offrono una fonte di energia a basso costo.

Condizioni economiche favorevoli, l’elettrificazione dell’economia e il rafforzamento delle politiche governative e del sostegno dei consumatori sono una formula potente per accelerare gli investimenti nelle rinnovabili. In effetti, l’IEA (l’Agenzia internazionale per l’energia) prevede che entro il 2026 la capacità globale di elettricità rinnovabile aumenterà di oltre il 60% rispetto ai livelli del 2020 portandosi sopra quota 4.800 GW, con le rinnovabili che rappresenteranno quasi il 95% dell’aumento della capacità globale di energia fino al 2026, l’equivalente dell’attuale capacità totale di energia fossile e nucleare combinate.4

Le transizioni sono difficili, ma non impossibili. Non è la prima che attraversiamo transizioni energetiche: nel XIX secolo il passaggio dall’olio di balena è stato altrettanto inflazionistico, poiché l’offerta è stata ridotta più velocemente della diminuzione della domanda, ma ciò non ha fermato la transizione verso una tecnologia energetica superiore, a quel tempo rappresentata dal petrolio. Crediamo che lo stesso valga per l’energia verde.

Proteggere la biodiversità, proteggere le economie

Ogni giorno, già prima di uscire di casa, beneficiamo della biodiversità. Gli ecosistemi sani contribuiscono a fornire l’aria pura che respiriamo, l’acqua pulita con cui ci facciamo la doccia e i chicchi per fare il caffè che beviamo, e aiutano anche a garantire che il nostro tragitto in ufficio sia privo di inondazioni.

L’importanza della biodiversità è appena percettibile ma di ampio respiro. Traiamo beneficio da suoli ricchi, dall’impollinazione, dalle risorse naturali, dallo stoccaggio del carbonio e da molto altro ancora. Eppure le attività umane hanno ridotto la fauna selvatica del pianeta in media del 68% rispetto a 46 anni fa.5

Siamo sempre più consapevoli che la perdita di biodiversità rappresenta un grosso problema. Da un punto di vista degli investimenti, la sua importanza economica non può certo essere sottovalutata, se non altro perché la natura e i servizi che fornisce rappresentano un valore economico di 44.000 miliardi di dollari, ovvero più del 50% del PIL mondiale.6 Distruggendo la biodiversità, distruggiamo la possibilità di coesistere in modo sostenibile con la natura.

Gli investimenti che si allineano all’SDG numero 12 delle Nazioni Unite, la gestione sostenibile delle risorse, mirano ad apportare soluzioni ad alcuni di questi problemi. Prendiamo John Deere, leader globale nella fornitura di attrezzature agricole. L’azienda è tra le più innovative nel campo dell’agricoltura di precisione, una tecnologia cruciale per ottimizzare la sostenibilità delle prassi agronomiche. Data la sua posizione dominante sul mercato, può avere un impatto enorme. La sua tecnologia di irrorazione, per esempio, consente di evitare trattamenti eccessivi e corsi d’acqua grazie ad ugelli controllati singolarmente. Inoltre, Deere stima che la tecnologia di precisione possa ridurre del 77% l’uso di erbicidi e pesticidi, sostanze chimiche la cui produzione è ad alta intensità di carbonio, ridimensionando notevolmente l’impronta di carbonio.

La regolamentazione sta guidando anche la necessità di trattamenti mirati, dal momento che l’UE e l’ONU stanno per introdurre normative finalizzate a ridurre drasticamente l’uso di pesticidi, come la strategia “dal produttore al consumatore” dell’UE. Oltre ad aiutare i clienti agricoli ad aumentare la propria sostenibilità e a conformarsi ai nuovi regolamenti, l’agricoltura di precisione ha senso anche dal punto di vista economico in quanto permette un uso più efficiente dei fattori produttivi e il miglioramento dei rendimenti, il che è molto importante in un contesto di aumento dell’inflazione.

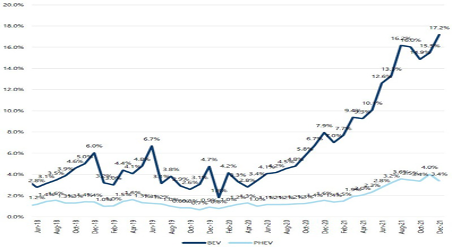

Figura 3: Penetrazione di BEV e PHEV in % delle vendite di nuove auto

Fonte: Jefferies, CAAM Report, gennaio 2022. BEV= battery electric vehicles (veicoli elettrici a batteria). PHEV = plug-in hybrid electric vehicle (veicoli elettrici ibridi plug-in).

La seconda parte della Conferenza delle Nazioni Unite sulla Biodiversità (COP15) inizierà ad aprile a Kunming, in Cina. Ci aspettiamo una maggiore attenzione a questo argomento da parte dei leader globali, non da ultimo perché, contrariamente al carbonio, il processo di comprensione e quantificazione del problema è ancora all’inizio.

Mobilità verde

Nel corso della storia, gli esseri umani hanno sottovalutato il ritmo delle innovazioni tecnologiche. È difficile immaginare un futuro radicalmente diverso da quello in cui viviamo oggi. Per esempio, da adolescenti non avremmo mai creduto che gli adolescenti del futuro avrebbero trascorso in media 7 ore e 22 minuti al telefono.7 L’industria automobilistica, come quella delle comunicazioni, è ormai matura per attraversare cambiamenti dirompenti, e a un ritmo che a nostro avviso sorprenderà gli investitori. In effetti, la domanda di veicoli elettrici a batteria (BEV) è già aumentata in Cina nel 2021 (Figura 3). I fattori all’origine di questa svolta sono più economici che ambientali: il primo motivo per cui i consumatori cinesi acquistano un’auto elettrica risiede infatti nei minori costi operativi.

La Cina ha beneficiato di robuste catene interne di fornitura di batterie (il paese è attualmente responsabile dell’80% della raffinazione delle materie prime per le batterie dei veicoli elettrici8) e della produzione di chip semiconduttori, nonché di politiche governative favorevoli che hanno permesso al settore di crescere più rapidamente che in altre regioni. Ciò ha consentito a marchi nazionali come Xpeng di lanciare una vasta gamma di modelli elettrici più economici. Grazie a costi iniziali più bassi, abbinati a costi operativi contenuti, per i consumatori premium sui mercati di massa acquistare un veicolo elettrico a batteria è sempre più vantaggioso sul piano dei costi.

È interessante notare che la seconda ragione citata è un’esperienza di guida complessivamente migliore; molti veicoli elettrici sono infatti dotati di funzionalità autonome, digitali e di sicurezza ampiamente superiori. Si tratta di caratteristiche importanti soprattutto per i consumatori più giovani ed esperti di tecnologia digitale: del resto, visto che i telefoni sono diventati più intelligenti, perché non dovrebbero esserlo anche le nostre auto?

Finora gli Stati Uniti hanno accumulato un netto ritardo su questo fronte: i veicoli elettrici a batteria continuano ostinatamente a rappresentare una percentuale molto bassa (sotto il 5%) delle vendite di auto nuove. Siamo tuttavia convinti che la situazione sia destinata a cambiare visto il sostegno politico molto più forte dell’amministrazione Biden sotto forma di crediti d’imposta e sussidi. Parte del disegno di legge sulle infrastrutture del Presidente prevede infatti massicci investimenti per sviluppare reti di ricarica nazionali e incentivare infrastrutture energetiche verdi. Allo stesso tempo, il consumatore americano ha un debole per le auto di grandi dimensioni, che arrivano ora sul mercato sotto forma di SUV e pick-up elettrici.

Per raggiungere gli obiettivi di azzeramento netto, dovremmo aggiungere in media 35 milioni di veicoli elettrici per passeggeri alla flotta globale ogni anno da qui al 2030.9 Per contestualizzare, il numero di auto elettriche supplementari nel 2021 è stimato a soli 4,7 milioni. Alcuni dei più grandi mercati automobilistici al mondo hanno già annunciato che intendono eliminare gradualmente le vendite di motori a combustione interna tra il 2030 e il 2040 per sostenere i loro obiettivi di azzeramento netto delle emissioni.10

Via via che la gamma di veicoli elettrici disponibili sul mercato aumenta e il settore si sviluppa, non vediamo perché altre regioni non dovrebbero seguire la svolta della Cina. Stando alle previsioni ci avvicineremo alla parità di costo tra i veicoli elettrici e quelli con motori a combustione entro il 2024, con la Cina primo paese a raggiungere questo obiettivo.

Ma la sostituzione della nostra flotta globale di auto presenta alcune sfide. Innanzitutto, l’attuale capacità di produzione di batterie è assolutamente insufficiente a soddisfare l’impennata della domanda: sono infatti necessari 14TWh di capacità di produzione di batterie (ossia 88 volte la capacità del 2020) per raggiungere il 100% di veicoli elettrici entro il 2050.11

In secondo luogo, le auto elettriche contengono molti più minerali e materiali (quasi sei volte più di un motore a combustione). Semplicemente non abbiamo abbastanza materiali nelle riserve, figuriamoci nella produzione, per soddisfare la domanda. Riciclaggio delle batterie, estrazione più efficiente dei materiali, catene di approvvigionamento green e meno materiali nelle batterie di nuova generazione rappresentano una combinazione cruciale se vogliamo risolvere questo problema.

Infine, la scarsità di stazioni di ricarica affidabili, soprattutto nelle zone rurali, significa che gli investimenti in reti di ricarica ad alta potenza, così come in energia rinnovabile nella rete energetica, devono essere accelerati se vogliamo avere qualche speranza di alimentare la flotta di veicoli elettrici.

Ma queste sfide non sono insormontabili. E così, via via che il mercato dei veicoli elettrici si sviluppa, riteniamo che le aziende che forniscono i componenti necessari per produrre e alimentare le auto elettriche disporranno di un potenziale di crescita sostenibile.

Un futuro a prova di cambiamento climatico

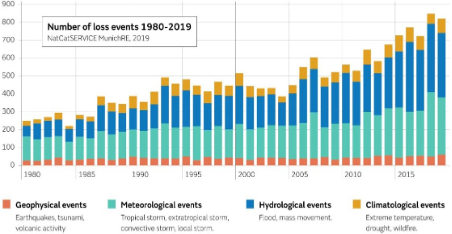

Sfortunatamente, la crisi climatica è ormai una realtà in molte parti del mondo. La gravità e la frequenza di alluvioni e siccità non fanno che aumentare. La quantità di eventi meteorologici estremi registrati nel 2021 è stata eccezionale in base a qualsiasi parametro, dalle ondate di caldo record osservate in tutto il mondo ai devastanti incendi che hanno imperversato dalla Siberia alla California. Tra l’altro, le interruzioni lungo le catene produttive non sono dovute esclusivamente al Covid ma anche alle condizioni meteorologiche, in quanto le pesanti inondazioni che hanno colpito l’Europa, gli Stati Uniti e la Cina hanno provocato gravi perturbazioni delle operazioni logistiche e produttive (Figura 4).

Figura 4: Gli eventi meteorologici che causano perdite economiche sono ormai più frequenti

Fonte: MunichRE, 2019.

La temperatura media globale è già intorno a 1,1 °C e si sta rapidamente avvicinando a 1,5 °C.12 I governi si stanno rendendo conto della necessità di proteggere città e popolazioni dagli inevitabili impatti economici e sociali del cambiamento climatico. Per far ciò, occorre modernizzare le infrastrutture per isolare meglio le città dall’emergenza climatica nonché accelerare gli “investimenti di capitale green” per scongiurare i peggiori scenari di cambiamento climatico.

Poiché si prospetta un aumento degli episodi di alluvione, dovremo rendere le nostre città e le infrastrutture cruciali a prova di esondazione. In effetti, un recente rapporto pubblicato dalla First Street Foundation rivela che quasi un quarto delle infrastrutture critiche degli Stati Uniti – utility, aeroporti, porti e altro – è a rischio di inondazione per via dei cambiamenti climatici.

All’altra estremità dello spettro climatico, episodi di siccità sempre più gravi eserciteranno crescenti pressioni sui nostri sistemi idrici. Questo, abbinato alla crescita demografica, significa che la scarsità assoluta di acqua sarà un problema a cui dovranno far fronte sempre più paesi. Ciò richiederà massicci investimenti nelle infrastrutture idriche, non solo per aggiornare le nostre reti idriche ormai obsolete, che nel complesso perdono circa un terzo dell’acqua globale, ma anche per investire in soluzioni idriche più intelligenti che aiutino a promuovere il riciclaggio delle acque reflue.

Parallelamente, le ondate di caldo sempre più frequenti rendono necessari investimenti in sistemi di raffreddamento più grandi sia per i nostri edifici che per il trasporto degli alimenti. Ciò è particolarmente importante nelle città densamente popolate, che sono maggiormente colpite dall’aumento delle temperature in quanto il cemento intrappola e irradia il calore, facendo schizzare ancora più in alto la colonnina di mercurio.

Se non si agisce in tal senso, la vita dei gruppi sociali più vulnerabili, anziani e giovani, sarà a rischio. Tuttavia, dal momento che anche i sistemi di riscaldamento, ventilazione e aria condizionata contribuiscono alle emissioni di gas serra, abbiamo bisogno di soluzioni più sostenibili per mantenere al fresco le popolazioni.

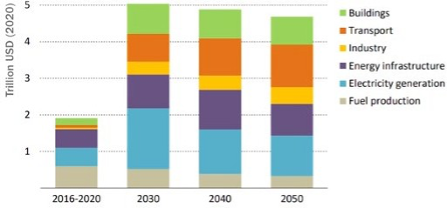

Paesi come gli Stati Uniti stanno proponendo ambiziosi piani di spesa per infrastrutture incentrati sugli investimenti “verdi”. Per elettrificare le nostre economie dobbiamo rivederne il funzionamento, il che implica investimenti su larga scala non solo nel settore energetico (tanto nelle fonti rinnovabili quanto nella rete elettrica), ma anche nella mobilità, nell’industria e negli edifici ecosostenibili (Figura 5).

Riteniamo che questo straordinario sforzo di investimento in infrastrutture ed edifici possa creare un superciclo pluriennale di investimenti di capitale, di cui molti investitori sottovalutano la portata. Abbiamo pertanto investito in aziende ottimamente posizionate per beneficiare dei flussi di capitale green che dovrebbero confluire sul mercato.

Figura 5: Investimenti annui medi nel settore energetico nel periodo 2016-20, e nello scenario di azzeramento netto delle emissioni entro il 2050

Fonte: IEA 2021 world energy outlook report.