- La graduale ripresa di questa classe di attivi dal secondo trimestre è stata altrettanto notevole quanto lo shock iniziale che hanno conosciuto gli spread a marzo. Gran parte dell’universo dei titoli emergenti con rating più elevati presenta attualmente differenziali rispetto ai Treasury USA sostanzialmente analoghi ai livelli di inizio anno.

- Tenuto conto che le valutazioni dei titoli di Stato emergenti si trovano a livelli prossimi alle medie di lungo periodo, e che i bilanci sono esposti a maggiori rischi, ci muoviamo con cautela nel reddito fisso in valuta forte dato il potenziale di un ulteriore, significativo restringimento dei rispettivi spread. Il prossimo anno continuerà ad offrire interessanti opportunità di rendimento totale, soprattutto se si opererà un’oculata selezione del credito.

- Una graduale ripresa della crescita globale sostenuta da una politica commerciale statunitense più costruttiva e multilaterale potrebbe creare le condizioni ideali affinché le valute emergenti recuperino parte della loro sottoperformance rispetto al dollaro USA.

- Il fatto che i mercati del debito emergente non siano del tutto maturi crea buone opportunità di alfa nell’ambito dei titoli di Stato e delle obbligazioni societarie in valuta sia locale che forte.

Potrebbe volerci del tempo perché emergano con chiarezza le ripercussioni a lungo termine del Covid-19 sui mercati emergenti.

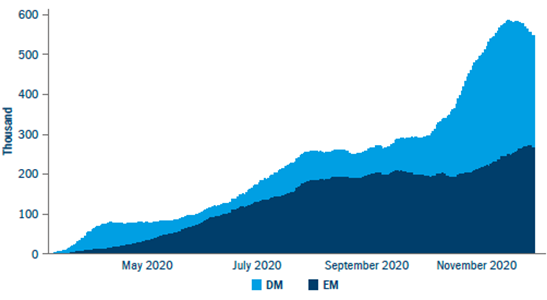

Dopo aver riscontrato a marzo e ad aprile casi di contagio ben inferiori alle imponenti cifre iniziali rilevate nelle economie avanzate,

alla fine dell’estate i paesi a più basso reddito hanno registrato una diffusione molto preoccupante del virus, che è stata tuttavia

poi messa in ombra dalla seconda ondata abbattutasi sui mercati sviluppati (Figura 1).

Ci sono buoni motivi per ritenere che la distribuzione del vaccino nei paesi

emergenti sarà più lenta e meno capillare che nei paesi più ricchi, e le

ripercussioni fiscali su bilanci pubblici già fragili potrebbero rendere questi

paesi ancora più vulnerabili.

La graduale ripresa di questa classe di attivi dal secondo trimestre è stata

tuttavia altrettanto notevole quanto lo shock iniziale che hanno conosciuto

gli spread a marzo. Gran parte dell’universo dei titoli emergenti con rating

più elevati presenta attualmente differenziali rispetto ai Treasury USA

sostanzialmente analoghi ai livelli di inizio anno.

Tenuto conto che le valutazioni dei titoli di Stato emergenti si trovano a livelli

prossimi alle medie di lungo periodo, e che i bilanci sono esposti a maggiori

rischi, ci muoviamo con cautela nel reddito fisso in valuta forte dato il potenziale

di un ulteriore, significativo restringimento dei rispettivi spread. Il prossimo anno

continuerà ad offrire interessanti opportunità di rendimento totale, soprattutto

se si opererà un’oculata selezione del credito. Il debito emergente non ha

ancora del tutto colmato il divario con altre aree del reddito fisso.

Dopo l’assottigliamento strutturale degli spread nei primi anni del 21° secolo,

è subentrata una fase in cui i mercati hanno seguito andamenti decisamente

più ciclici; il credito emergente presenta una stretta correlazione con le

obbligazioni societarie dei mercati sviluppati ed è ben posizionato per trarre

vantaggio da una ripresa anche modesta della crescita globale nel 2021.

Il contesto globale dei tassi continua inoltre a fornire supporto al debito

emergente grazie all’inflazione favorevole, alle banche centrali che dovrebbero

mantenere un orientamento accomodante e alla quantità di attivi con

rendimenti negativi, pari all’incirca a USD 15.000 miliardi.1 Le allocazioni degli

investitori internazionali in questa classe di attivi restano basse, il che fa

prevedere afflussi continui negli anni a venire.

Figura 1: Differenze nei nuovi casi di Covid-19 (media mobile a 7 giorni)

Fonte: OMS, novembre 2020.

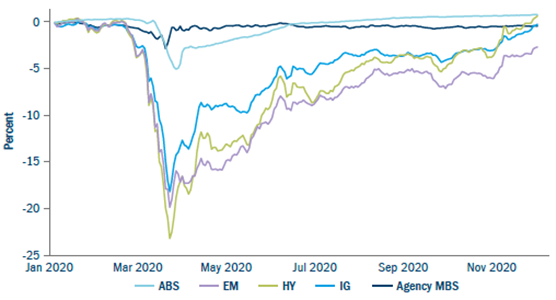

La nostra attenzione si concentra sulla fascia più remunerativa dei mercati dei

titoli di Stato e delle obbligazioni societarie emergenti, che ha sottoperformato

sia le emissioni societarie emergenti di qualità superiore che le obbligazioni

corporate delle piazze sviluppate con rating analogo (Figura 2). Il rendimento

in eccesso offerto dal debito dei mercati emergenti rispetto all’high yield

statunitense non riflette adeguatamente i tassi d’insolvenza più bassi e i valori

di recupero superiori offerti dal primo.

Malgrado un anno difficile in termini di ricavi e l’aumento della leva lorda,

i bilanci delle obbligazioni societarie dei mercati emergenti tendono a

essere floridi grazie alla liquidità non utilizzata e al potenziale di riduzione

dell’indebitamento in previsione di una ripresa degli utili nel 2021.

Come sempre, la selettività e un’attenta analisi dei fondamentali giocano

un ruolo essenziale.

Con l’avvicinarsi della prossima fase del ciclo del Covid, anche le obbligazioni

dei mercati emergenti in valuta locale offrono interessanti opportunità.

Il deterioramento dei bilanci pubblici, dovuto all’azione dei governi intenzionati

a proteggere le proprie economie, e l’aggressivo allentamento monetario

reso possibile da un’inflazione contenuta hanno dato luogo a molte curve dei

rendimenti in valuta locale insolitamente ripide.

Sarebbe sconsiderato ignorare le vulnerabilità a lungo termine implicite

in queste politiche. Tuttavia, nel confronto con le economie avanzate,

i rendimenti reali sono appetibili anche in presenza di copertura valutaria.

Inoltre, elemento ancora più importante in termini di performance,

una graduale ripresa della crescita globale sostenuta da una politica

commerciale statunitense più costruttiva e multilaterale potrebbe creare le

condizioni ideali affinché le valute emergenti recuperino parte del terreno

perduto rispetto al dollaro USA.

Come sempre, il fatto che i mercati del debito dei paesi emergenti non

siano del tutto maturi crea buone opportunità di alfa nell’ambito dei titoli

di Stato e delle obbligazioni societarie in valuta sia locale che forte.

Continuiamo a porre l’enfasi sull’abbinamento di analisi fondamentale rigorosa

e ricerca macroeconomica per individuare le migliori opportunità in termini di

rischio/rendimento.

Figura 2: Extra-rendimenti da inizio anno, per settore

Fonte: Bloomberg, novembre 2020.