Il 2021 è stato un anno eccezionale per l’immobiliare britannico, che a fine ottobre evidenziava rendimenti totali

annualizzati del 14,7%, grazie a un’ottima combinazione di reddito e crescita del capitale. Si tratta del maggior

rendimento totale annualizzato registrato dalla metà del 2015, prima della Brexit. Non ci aspettiamo che il 2022 offra

la stessa crescita del valore patrimoniale del 2021, ma assisteremo probabilmente a dinamiche positive simili a livello

di domanda e offerta, che dovrebbero sostenere il dinamismo del mercato.

Se il 2021 è stato l’anno della ripresa, il 2022 sarà

probabilmente quello dell’accelerazione. La ripresa prevalente e

generalizzata degli affitti non è immune a difficoltà economiche,

ma si è dimostrata straordinariamente resiliente in un periodo

complicato. Salvo qualche eccezione degna di nota, il sentiment

dei locatari resta positivo, ed è incoraggiante notare come

alcune decisioni aziendali che erano state posticipate durante

la pandemia inizino a tradursi in un incremento dell’attività di locazione. Nei mercati dei capitali, il clima di fiducia resta

ampiamente favorevole, come testimoniato dalla ripresa dei

volumi delle operazioni e da una cospicua raccolta di capitali

che dovrebbero essere impiegati su un mercato che sembra

destinato a sovraperformare le strategie globali sul breve

periodo.1 Il rendimento iniziale netto di tutte le categorie di

immobili, pari al 4,7%,2continua a offrire un reddito relativo

molto appetibile rispetto ai Gilt e ai tassi base.

Le dinamiche degli affitti variano a seconda del settore e i gestori di

portafoglio dovranno selezionare i titoli con precisione sempre maggiore

per generare una sovraperformance. Uffici, negozi e categorie alternative

(ad esempio hotel e tempo libero) sono emersi dalla pandemia profondamente

colpiti dal mutamento del sentiment. Tuttavia, la nostra esperienza sul campo

è più favorevole, ragion per cui ci attendiamo una continua ripresa in queste

aree, anche se a velocità e in misure differenziate. A titolo esemplificativo,

da qualche tempo vediamo con favore i magazzini di fascia bassa connessi

a piccoli supermercati/discount, come dimostrano i notevoli investimenti che

abbiamo effettuato in questo segmento nel 2021. I rendimenti hanno subito

una marcata contrazione nel corso dell’anno all’aumentare dell’interesse degli

investitori per il settore, che rimane comunque interessante come proposta

orientata al reddito.

Il nostro giudizio positivo sui magazzini degli esercizi al dettaglio è basato

sulle informazioni fornite dai colleghi del team di asset management, da cui

si evince un mercato degli affitti vivace, in cui i locatari beneficiano della

concorrenza ridotta e della resilienza dell’e-commerce e, in molti casi,

anche di sinergie con l’universo online, ad esempio le formule di tipo

“acquista e ritira”. Integriamo questo giudizio di alto livello con un processo

scientifico di due diligence sui singoli attivi per essere certi di investire negli

immobili giusti, ubicati nei luoghi giusti e affittati a locatari noti per il loro

successo commerciale.

Gli immobili industriali continuano a beneficiare di squilibri strutturali sostenuti

a favore dei proprietari, che si sono tradotti in una crescita record delle

locazioni negli ultimi 12 mesi (6,6% a fine ottobre 2021, secondo l’MSCI

UK Property Monthly Index). La domanda continua ad aumentare mentre le

vendite al dettaglio migrano online e sul mercato si affacciano nuovi locatari,

come le cosiddette “dark kitchen”, vere e proprie cucine condivise con cui

le piccole imprese possono organizzarsi per la fornitura di cibo da asporto,

destinato unicamente al delivery. Il sentiment degli investitori nei confronti del

settore resta molto favorevole, come prevedibile e come dimostrato da una

notevole compressione dei rendimenti per le strutture destinate alla logistica

e alla locazione multipla in tutto il Regno Unito. Se si considera che gli

immobili industriali rappresentano più del 40% della composizione dell’indice,

ciò ha un impatto smisuratamente positivo a livello di mercato.

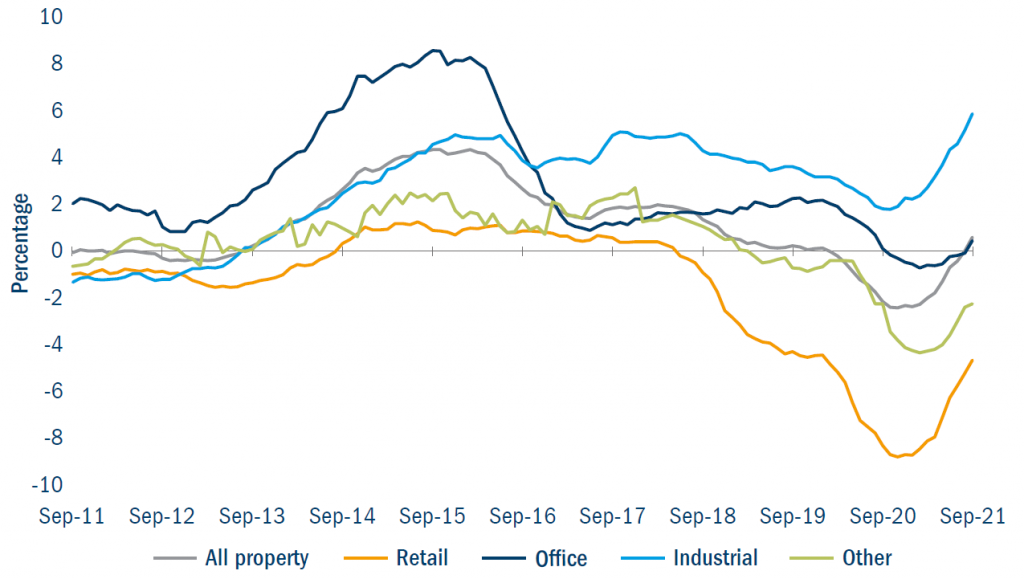

Figura 1: Crescita del valore locativo degli immobili commerciali nel

Regno Unito su 10 anni (su base annualizzata)

Fonte: MSCI UK Monthly Index, a settembre 2021.

I fattori ESG (ambientali, sociali e di governance) continueranno a incidere

giustamente sulle decisioni di investimento. Gli approcci all’investimento

sono generalmente ripartiti tra l’acquisto passivo di titoli “best in class”

e la gestione attiva dei portafogli finalizzata a generare miglioramenti degli

immobili. Stando ai prezzi prevalenti, è più probabile che vengano premiati

i secondi anziché i primi, mentre quelli a metà strada saranno sempre

più schiacciati e a rischio di ritrovarsi in difficoltà. Ci siamo impegnati ad

azzerare le emissioni nette nei nostri portafogli entro il 2050, e continuiamo

a implementare flussi operativi volti a quantificare il lavoro necessario per

accelerare la transizione verso l’obiettivo “net zero”, attraverso interventi

di ristrutturazione e riqualificazione in un’ottica sostenibile, e veicolando i

risultati di tali attività ai nostri clienti.

Nel complesso, l’immobiliare britannico continua a rappresentare una fonte di

valore interessante in termini di reddito, con un potenziale di crescita modesto

ma duraturo.