Proprio mentre la pandemia di Covid-19 scivolava in una fase endemica più gestibile, il mondo si è trovato di fronte

a una nuova sfida: la guerra in Europa. L’invasione dell’Ucraina da parte della Russia (due paesi ricchi di risorse) ha intensificato gli shock sull’offerta di energia e materie prime in tutto il mondo, mentre i nuovi lockdown in Cina hanno ulteriormente aggravato le turbolenze lungo le filiere produttive.

Ciò si è tradotto in un ulteriore rialzo dell’inflazione e dei rendimenti obbligazionari nel trimestre, creando una tempesta perfetta per i fondi sostenibili. L’aumento dei prezzi delle materie prime e dei tassi d’interesse ha innescato una rotazione più aggressiva verso i settori a duration più bassa, tra cui energia e materiali di base, che costituiscono sottopesi strutturali nei fondi sostenibili. Tuttavia, i settori a duration più alta tendono a sottoperformare relativamente nei contesti di rialzo dei tassi, in quanto una porzione più ampia del loro valore risiede nel futuro. Due esempi sono l’informatica e l’energia pulita, che tendono ad essere

strutturalmente sovrappesati nei fondi sostenibili. In questo contesto difficile, la nostra strategia Threadneedle Sustainable Outcomes Global Equities ha ceduto il 10,8%, rispetto al -5,3% dell’MSCI ACWI.

I prezzi energetici, già in rialzo, hanno registrato anch’essi un’impennata nel primo trimestre per via dei timori di un crollo della produzione e dell’offerta di energia russa. L’Europa è particolarmente a rischio in ragione della forte dipendenza da Mosca per il suo fabbisogno energetico, da cui acquista circa il 25% del petrolio, il 50% del carbone e il 45% del gas naturale.1 La regione si trova di fronte a un dilemma: comprare energia russa e finanziare la stessa guerra che sta cercando in ogni modo di fermare, oppure interrompere gli acquisti e infliggere un brutto colpo all’economia e alla società europee. Vi è inoltre il rischio concreto che il maggiore fornitore di energia del Vecchio Continente sospenda le forniture. Con l’Europa nel bel mezzo di una grave crisi energetica e i consumatori alle prese con prezzi alle stelle, l’UE ha dovuto rapidamente rivedere i suoi piani energetici e, a marzo, ha pubblicato una nuova politica sul tema: REPowerEU. Poiché i principali consumatori di gas in Europa sono anche quelli che emettono le maggiori quantità di carbonio (Figura 1), RePowerEU punta sia alla sicurezza energetica che alla decarbonizzazione, riducendo il consumo di gas naturale.

% di consumo di gas dell’UE | % di emissioni di gas serra dell’UE | |

|---|---|---|

Edifici | 40% | 36% |

Settore | 35% | 32% |

Generazione elettrica | 25% | 25% |

Fonte: Bloomberg, aprile 2022.

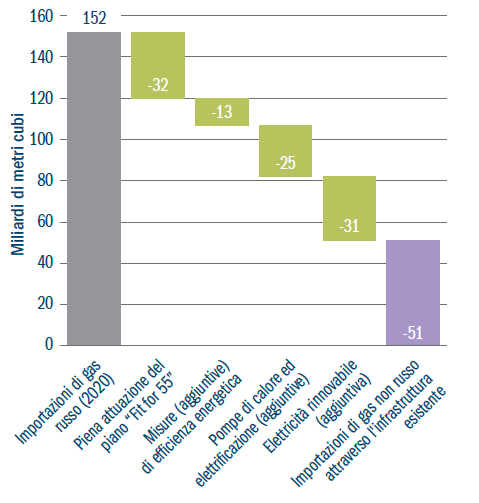

Anche se l’obiettivo è sostituire il 100% del gas russo entro il 2030 attraverso il ricorso a fonti alternative, la politica punta ancora di più sulla transizione all’energia rinnovabile e sull’elettrificazione dell’economia. Pertanto, resta allineata alla politica di decarbonizzazione dell’UE

“Fit for 55”, che mira a una riduzione del 55% delle emissioni di carbonio

entro il 2030. Rispetto al precedente piano di decarbonizzazione vi è però una grande differenza: questo è più urgente e implica una rimodulazione accelerata delle forniture e dei consumi energetici dell’Europa ben prima del 2030 (Figura 2).

Fonte: Bellona, E3G, Ember e RAP, e le proiezioni basate su modelli della Commissione europea a sostegno delle iniziative della politica Fit for 55, 2022.

Fondamentale per questa politica sarà l’auento della percentuale di energie rinnovabili sulla generazione energetica complessiva dell’Europa fino al 45% entro il 2030. A tale scopo occorrerà quadruplicare l’impiego della capacità annua solare e triplicare quella eolica rispetto all’obiettivo

iniziale di Fit for 55, che si prefiggeva di raddoppiare l’impiego esistente. Si stima infatti che, a partire dal 2026, l’Europa potrebbe raggiungere il picco della capacità rinnovabile di oltre 150 gigawatt all’anno rispetto agli attuali 30 GW annui.2

Ad oggi, uno dei maggiori ostacoli all’espansione della capacità rinnovabile

è costituito dai lunghi tempi di autorizzazione. RePowerEU raccomanda agli stati membri di ridurre queste tempistiche a meno di un anno rispetto a quelle attuali, che vanno da quattro anni per il solare fino a nove anni per l’eolico.

Le industrie pesanti, come quelle del cemento e dell’acciaio, sono forti

consumatrici di gas e grandi produttrici di emissioni di carbonio, ma sono anche difficili da elettrificare. L’idrogeno verde è la soluzione a lungo termine scelta dall’Europa per decarbonizzare questi settori; inoltre, RepowerEU ha aggiornato l’obiettivo di Fit for 55 per gli investimenti nell’idrogeno verde, aumentandolo di 3,6 volte rispetto al piano originale,

che prevedeva investimenti per oltre 500 miliardi di euro entro il 2030. Peraltro, con l’impennata dei prezzi del gas naturale, la relativa economicità dell’idrogeno verde (prodotto da energie rinnovabili) rispetto a quello grigio (prodotto usando il gas naturale) appare sempre più interessante. Ci aspettiamo che questi investimenti forniscano un impulso forte e duraturo alla crescita degli attori europei impegnati nello sviluppo delle rinnovabili su larga scala.

L’abbandono del gas russo non implica solo un cambio di fornitore di energia, ma anche un cambiamento delle abitudini di consumo. L’Europa intende abbattere il consumo di gas naturale negli edifici e nell’industria raddoppiando il numero di impianti a pompa di calore elettrica e investendo in misure di efficienza energetica. Dal momento che gli edifici sono i maggiori consumatori di gas naturale in Europa, l’UE si prefigge di raddoppiare (o quasi) le ristrutturazioni di immobili esistenti.3

Purtroppo, la guerra tra Russia e Ucraina non ha aggravato solo la crisi

energetica, bensì anche l’inflazione dei prezzi dei generi alimentari, che già prima dell’invasione si attestava su massimi decennali (Figura 3). Questa situazione alimenta i timori di una crisi alimentare umanitaria di portata mondiale. L’Ucraina e la Russia sono definite il “paniere d’Europa”. Basti pensare che i due paesi rappresentano quasi il 30% della produzione globale di grano, il 20% di quella di mais e oltre l’80% di quella di olio di girasole.4 Tuttavia, con la guerra è improbabile che le colture vengano seminate o raccolte.

Figura 3: un nuovo picco dei prezzi dei generi alimentari su scala mondiale (1990-2022)

Fonte: Bloomberg, aprile 2022.

Stiamo inoltre assistendo ad un rincaro dei fertilizzanti per effetto sia del balzo dei prezzi del gas (un fattore produttivo essenziale) sia della carenza di offerta, in quanto la Russia rappresenta il 25% dell’offerta a livello mondiale.5 Il minore utilizzo di fertilizzanti in risposta a questo fenomeno incide ulteriormente sulla resa agricola, mentre il cambiamento climatico limita la produttività in America settentrionale e meridionale.

L’aumento dei prezzi di generi alimentari ed energia purtroppo ha un impatto sproporzionato sulle fasce demografiche a più basso reddito. Riteniamo che i governi in tutto il mondo reagiranno a suon di politiche sociali per garantire ai consumatori una maggiore protezione.

Nell’ambito della strategia Threadneedle Sustainable Outcomes Global Equities, l’agricoltura sostenibile costituisce un tema di investimento cruciale, con posizioni in Deere e Trimble, due società impegnate nello sviluppo di soluzioni tecnologiche innovative per l’agricoltura di precisione. Queste soluzioni digitali possono aiutare gli agricoltori ad affrontare alcune tra le sfide più pressanti: migliorare la resa riducendo al contempo l’utilizzo di acqua, fertilizzanti e pesticidi, automatizzare alcune attività per aiutare a gestire la carenza di manodopera e infine, attraverso l’utilizzo dei dati e dell’AI, comprendere meglio i mutevoli modelli meteorologici a livello mondiale.

Nel trimestre i riflettori sono stati puntati sulla guerra in Ucraina, ma questo non significa che le sfide climatiche siano diminuite. In effetti, l’Intergovernmental Panel on Climate Change (IPCC) ha

pubblicato un aggiornamento della sua relazione sul clima,6 e lo scenario che emerge è allarmante:

- Il cambiamento climatico colpirà tutte le regioni, con effetti più ramificati di quanto ipotizzato in precedenza, alcuni dei quali già irreversibili. Il settore finanziario non sarà risparmiato dal cambiamento climatico.

- Il caldo estremo miete già le sue vittime in tutto il mondo, e ogni anno

12 milioni di persone sono sfollate a causa di inondazioni e siccità. Ad

oggi, oltre il 40% della popolazione mondiale è altamente vulnerabile al cambiamento climatico.7 - Il cambiamento climatico ha già causato danni ingenti alla biodiversità e agli ecosistemi terrestri, con perdite in molti casi irreversibili. L’aumento delle temperature accelererà il tasso di estinzione. I sistemi efficaci di adattamento basato sugli ecosistemi (Ecosystem-based adaptation, EbA) possono ridurre i rischi del cambiamento climatico per le persone, la biodiversità e gli ecosistemi.

- Attualmente, i rischi associati a livelli di riscaldamento più bassi sono maggiori di quanto ritenuto in precedenza, e il mondo è entrato in un’era di “calamità climatiche”. La mitigazione dei rischi e la loro condivisione a livello di tutte le istituzioni, dal settore pubblico a

quello privato, sono fondamentali per promuovere l’adattamento e la resilienza.

La conclusione dell’IPCC è che il mondo ha una finestra temporale sempre più stretta per adattarsi al cambiamento climatico; se non agisce quanto prima, rischia di diventare invivibile. Il gruppo ritiene che l’abbattimento delle emissioni debba restare la priorità assoluta, con l’attuazione e il rispetto di obiettivi ambiziosi sulle emissioni di gas serra per il 2030.

Purtroppo, lo sforzo coordinato a livello globale necessario per conseguire l’azzeramento delle emissioni nette è messo a repentaglio dalle crescenti spaccature a livello geopolitico. Inoltre, il rincaro del gas naturale ha fatto sì che la più inquinante tra le fonti di energia, ossia il carbone, sia diventata più economica, tentando paesi e società a bruciarne quantità maggiori. Di conseguenza si osserva un rallentamento globale nella dismissione delle centrali termiche a carbone più vecchie e un aumento della produttività negli impianti a carbone esistenti. Fortunatamente questa tendenza viene compensata da una parallela accelerazione delle ambizioni rinnovabili dei vari paesi.

Siamo convinti che le attuali sfide ambientali, sociali ed economiche a livello mondiale non facciano altro che rafforzare i nostri temi sostenibili strutturali, che stanno diventando una componente sempre più importante della soluzione.

Punti salienti in materia di engagement, T1 2022

Durante questo trimestre abbiamo incontrato i team dirigenti di diverse società in portafoglio. Riportiamo di seguito un caso di engagement interessante:

Inserimento di nuovi titoli, T1 2022

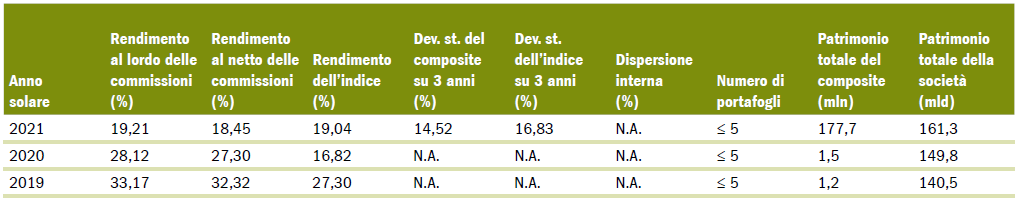

Threadneedle Global Sustainable Equity Composite

Relazione GIPS: Columbia Threadneedle Investments EMEA APAC

Valuta di riferimento: USD

Riepilogo della performance

1. Columbia Threadneedle Investments EMEA APAC (“la Società”) dichiara di essere conforme ai Global Investment Performance Standards (GIPS®) e ha redatto e presentato questa relazione in conformità agli Standard GIPS. Columbia Threadneedle Investments EMEA APAC è stata sottoposta a revisione indipendente da Ernst & Young LLP per i periodi compresi tra il

1° gennaio 2000 e il 31 dicembre 2020. Le relazioni dei revisori sono disponibili su richiesta. Un’azienda che dichiara di essere conforme agli standard GIPS deve implementare politiche e procedure finalizzate all’osservanza di tutti i requisiti applicabili previsti dagli standard GIPS. La revisione verifica che le politiche e le procedure aziendali relative al mantenimento del composite e dei fondi collettivi, nonché al calcolo, alla presentazione e alla distribuzione della performance, siano state definite nel rispetto degli standard GIPS e che siano state implementate a livello di azienda. La revisione non garantisce l’accuratezza della

presentazione di una specifica relazione sulla performance. GIPS® è un marchio registrato del CFA Institute. Il CFA Institute non promuove questa organizzazione né garantisce l’accuratezza o la qualità del contenuto del presente materiale.

2. Per “Società” si intendono tutti i portafogli gestiti da Columbia Threadneedle Investments EMEA APAC (nota come Threadneedle Asset Management anteriormente al 1° gennaio 2021), che comprende Threadneedle Asset Management Limited (TAML), Threadneedle International Limited (TINTL), Threadneedle Investments Singapore (Pte.) Limited (TIS) e Threadneedle Management Luxembourg S.A. (TMLSA), sclusi i portafogli immobiliari investiti direttamente. La definizione di Società è stata ampliata nel 2015 per includere i portafogli gestiti dalle nuove affiliate di Threadneedle Asset Management a Singapore. TAML e TINTL sono autorizzate e regolamentate nel Regno Unito dalla Financial Conduct Authority (FCA). TINTL è inoltre registrata in qualità di consulente per gli investimenti presso la U.S. Securities and Exchange Commission e in qualità di Commodities Trading Advisor (consulente per la negoziazione di materie

prime) presso la U.S. Commodity Futures Trading Commission. TIS è regolamentata a Singapore dalla Monetary Authority of Singapore. TMSLA è autorizzata e regolamentata in Lussemburgo dalla Commission de Surveillance du Secteur Financier (CSSF). In data 1° luglio 2020 Threadneedle Asset Management Malaysia Sdn. Bhd (TAMM) è stata rimossa dalla Società. Columbia Threadneedle Investments è il marchio commerciale globale del gruppo di società di Columbia e Threadneedle. A partire dal 30 marzo 2015 il gruppo di società di Columbia e Threadneedle, costituito da molteplici imprese distinte e separate conformi agli standard GIPS, ha cominciato a utilizzare il marchio globale Columbia Threadneedle Investments.

3. Una strategia azionaria globale concentrata su società di alta qualità che mira a fornire sia risultati sostenibili positivi, conformemente agli Obiettivi di sviluppo sostenibile delle Nazioni Unite (SDG), sia rendimenti finanziari superiori. Non sono ammessi derivati. Il composite è stato creato il 30 novembre

2018.

4. I rendimenti dei portafogli utilizzati nei composite sono calcolati utilizzando le valutazioni approvate giornaliere alla chiusura globale e i flussi di cassa all’inizio della giornata. I rendimenti dei composite sono calcolati utilizzando i rendimenti mensili e le ponderazioni sottostanti dei portafogli all’inizio del periodo. I rendimenti periodici sono collegati geometricamente per calcolare i rendimenti di lungo periodo. I rendimenti al lordo delle commissioni sono presentati al lordo delle commissioni di gestione e di custodia ma al netto delle spese di negoziazione. I rendimenti sono espressi al lordo di eventuali ritenute alla fonte. I rendimenti al netto delle commissioni sono calcolati deducendo la commissione rappresentativa dal rendimento mensile lordo. Le politiche per la valutazione degli investimenti, per il calcolo della performance e per la preparazione delle presentazioni GIPS, nonché gli elenchi delle descrizioni del composite, delle descrizioni dei fondi collettivi e della distribuzione più ampia dei fondi collettivi sono disponibili su richiesta.

5. La dispersione dei rendimenti annui è misurata dalla deviazione standard equiponderata dei rendimenti dei portafogli rappresentati all’interno del composite per l’intero anno. La dispersione è riportata solo nei casi in cui sono presenti sei o più portafogli durante l’intero periodo di riferimento. La deviazione standard non viene riportata se non sono disponibili dati sui rendimenti mensili relativi ad almeno 36 mesi.

6. La deviazione standard annualizzata ex-post su tre anni misura la variabilità dei rendimenti del composite e del benchmark, al lordo delle commissioni, nel precedente periodo di 36 mesi.

7. La struttura commissionale che segue rappresenta la struttura commissionale di riferimento attualmente utilizzata per i clienti istituzionali che richiedono servizi di gestione degli investimenti nella strategia designata: 0,65% sui primi GBP 50 milioni; 0,6% sui successivi GBP 100 milioni; 0,55% sui successivi GBP 350 milioni; 0,5% sull’importo restante. Le informazioni sulla performance al lordo delle commissioni non riflettono la deduzione delle commissioni di gestione. La dichiarazione che segue dimostra, con un esempio ipotetico, l’effetto composto delle commissioni sul rendimento di un investimento: Se il tasso di rendimento annuo di un portafoglio è pari al 10% per 5 anni e la

commissione di gestione annua è pari a 65 punti base, il rendimento lordo totale a 5 anni ammonterebbe al 61,1% a fronte di un rendimento a 5 anni al netto delle commissioni pari al 55,9%.

8. Il benchmark di questa strategia è l’MSCI AC World Index. L’indice MSCI AC World è ideato per fornire un’ampia misura della performance dei mercati azionari di tutto il mondo ed è costituito da azioni di 23 paesi sviluppati e 24 mercati emergenti. I rendimenti degli indici riflettono il reinvestimento dei dividendi e di altri proventi e non sono coperti dalla relazione dei revisori indipendenti.

9. I rendimenti passati non sono una garanzia di risultati futuri ed è possibile una perdita di valore. Non vi sono garanzie che l’obiettivo d’investimento venga raggiunto o che le aspettative di rendimento siano realizzate. Si dovrebbe prestare attenzione nel confrontare questi risultati con quelli pubblicati da altri consulenti per gli investimenti, altri veicoli d’investimento e indici non gestiti a causa di possibili differenze nei metodi di calcolo.

10. La percentuale di attivi non soggetti a commissioni nel composite alla fine del 2020 e del 2019 si attestava, rispettivamente, al 100% e al 100%.