Negli ultimi cinque anni l’investimento

responsabile è fortemente cresciuto.

Tuttavia, negli ultimi sei mesi la

traiettoria è divenuta molto più ripida.

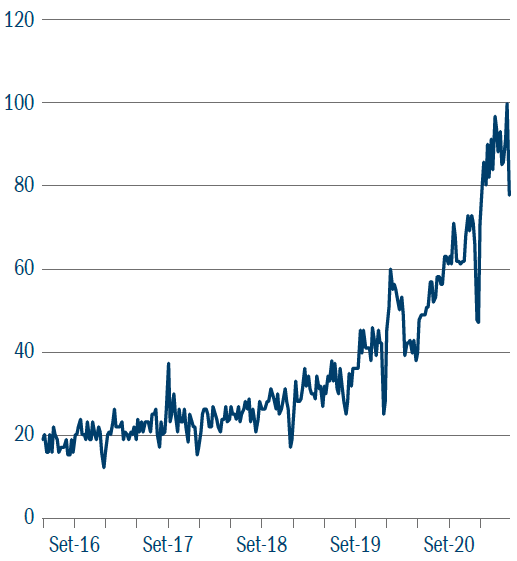

Stando a Google Analytics, in tutto il

mondo le ricerche online incentrate

sull’acronimo “ESG” (environmental,

social and governance, ossia temi sociali,

ambientali e di governance) hanno

raggiunto il picco nel marzo 2021 (Figura 1).

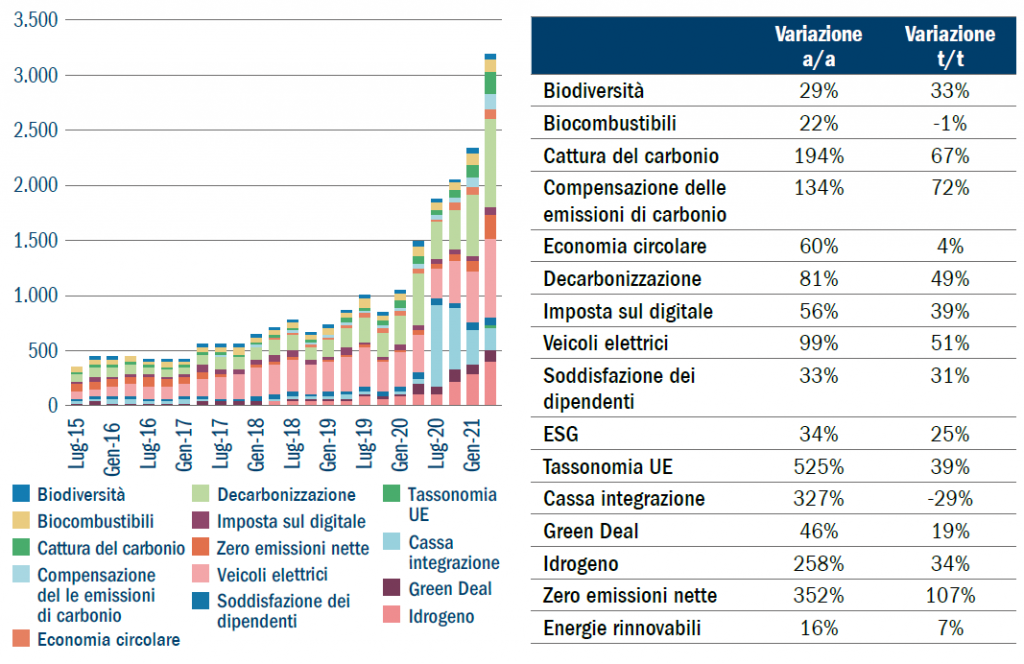

Questa crescita risulta evidente nelle

trascrizioni societarie anche in relazione

all’aumento dell’uso di temi ESG (Figura 2).

Figura 1: Riscontri in Google Analytics di ricerche relative a ESG

Fonte: Google Analytics, maggio 2021. I dati rappresentano

l’interesse di ricerca rispetto al punto più alto del grafico in

relazione a una determinata regione e data. Un valore di 100

equivale al massimo della popolarità. Un valore di 50 indica

che la popolarità del termine è pari alla metà. Zero indica

l’assenza di dati sufficienti per tale termine.

Figura 2: Temi chiave di IR compaiono sempre più spesso nelle trascrizioni societarie

Fonte: Alphasense (sinistra) e Morgan Stanley (destra), ad aprile 2021.

Uno dei fattori che hanno permesso tale crescita straordinaria è stato il

forte supporto politico, soprattutto in

Europa. In questa regione la costruzione

di infrastrutture verdi ha registrato uno

sviluppo decisamente notevole. L’Unione

europea è stata una delle prime economie

che si è assunta l’impegno di raggiungere

la neutralità carbonica – entro il 2050;1

la regione ha inoltre pubblicato i piani

d’investimento più ambiziosi al fine

di favorire la transizione verde. Alcuni

osservatori stimano che per raggiungere

gli obiettivi fissati dall’UE nei prossimi

30 anni sarà necessario spendere fino a

EUR 7.000 miliardi in infrastrutture,

e che di questi circa EUR 3.000 miliardi

proverranno da fonti private.2

Il 2050 sembra una data lontana, ma

l’UE mira a trasformare rapidamente la

propria economia. Il Green Deal, pietra

angolare della transizione europea verso

un futuro a basse emissioni di carbonio, punta a una riduzione del 50-55% delle

emissioni di carbonio entro il 2030 rispetto

ai livelli del 1990.3 Questo obiettivo

non sarà raggiunto solo tramite nuovi

progetti; anche la riconversione di aree

industriali dismesse fornirà un supporto

chiave agli investimenti sostenibili.

L’enorme appetito dell’Europa per

gli investimenti in infrastrutture verdi

genererà senza dubbio significative

opportunità d’investimento. Considerati

gli obiettivi del Green Deal, la carenza

di investimenti è pari all’incirca a EUR

470 miliardi all’anno da qui al 2030.4

Una tale cifra renderà necessarie

sostanziose iniezioni di capitale privato

da affiancare alla spesa pubblica e agli

incentivi, il che creerà enormi opportunità

d’investimento nell’arco di diversi anni.

Accanto ai benefici per l’ambiente,

gli investimenti in infrastrutture verdi

possono generare vantaggi economici imprimendo slancio all’attività economica:

un recente studio dell’FMI5 ha concluso

che ogni dollaro speso per attività a

emissioni zero genera oltre un dollaro in

attività economica; inoltre, questo effetto

moltiplicatore positivo permane per

almeno quattro anni e l’impatto sull’attività

economica risulta essere da due a sette

volte superiore a quello proveniente

da misure dannose per l’ambiente.

Politiche che guidano la trasformazione

L’Europa si prepara a dare impulso alla

ripresa economica dopo il Covid-19

e ha pertanto potenziato i suoi piani

d’investimento in infrastrutture verdi.

Affiancandosi al Green Deal, il piano di

rilancio dell’UE assegna alla transizione

climatica un ruolo centrale nel favorire

la ripresa e la crescita economica della

regione, puntando a creare i lavori del

futuro e generando un impatto positivo

sul clima e sulla sostenibilità tramite

misure che comprendono la riduzione delle

emissioni, l’aumento dell’autosufficienza

energetica e bollette più basse.

A supporto del suo Green Deal, l’UE

intendeva inizialmente mobilitare almeno

EUR 1.000 miliardi in investimenti pubblici

e privati entro il 2030, ma il pacchetto

di stimolo messo a punto per mitigare

l’impatto economico della pandemia

ha fatto lievitare tale cifra. Le misure

aggiuntive di stimolo incluse nel piano per

la ripresa dell’UE per il periodo 2021-2027

dovrebbero attestarsi complessivamente

a circa EUR 1.850 miliardi, di cui un

quarto circa potrebbe essere destinato a

investimenti legati alla transizione.6 Si è

inoltre deciso di inserire nel Green Deal

il Fondo per una transizione giusta da

EUR 17,5 miliardi per mitigare l’impatto

della transizione climatica europea

sull’economia e sull’occupazione.7

La Tassonomia verde dell’UE contribuirà

a far confluire gli investimenti privati

verso infrastrutture eco-sostenibili. Tale

tentativo ambizioso di classificare le

attività economiche in base alla loro

sostenibilità intende esercitare un impatto

sulle modalità di allocazione del capitale

privato, un obiettivo perseguito anche con

il sistema meno prescrittivo dei 17 Obiettivi

di sviluppo sostenibile (SDG) delle Nazioni

Unite. Gli sforzi richiesti per raggiungere

gli SDG potrebbero creare opportunità di

mercato su scala globale pari a oltre USD

12.000 miliardi8 in quattro aree chiave

– salute e benessere, città, energia e

materiali e alimentazione e agricoltura.

I quattro principali temi d’investimento

Nell’ambito specifico delle infrastrutture

europee, i quattro più importanti temi

d’investimento costituiscono una parte

integrante del programma del Green Deal.

1. Energie rinnovabili

Il programma prevede entro il 2030 il raddoppio dell’elettricità generata da fonti rinnovabili al fine di raggiungere gli obiettivi di riduzione delle emissioni. Rispetto ai livelli di partenza, ciò implica un massiccio aumento dei tassi d’investimento delle utility europee in capacità di produzione di energia rinnovabile e reti elettriche. Stando alle ricerche condotte dalla società di consulenza AT Kearney, in Europa gli investimenti in fonti di energia rinnovabili salirà da EUR 60 miliardi nel 2020 a EUR 90 miliardi nel 2022. Entro il 2030, gli investimenti complessivi in capacità eolica e solare raggiungeranno almeno EUR 650 miliardi e potrebbero salire fino a EUR 1.000 miliardi.9 Ciò imprimerà probabilmente forte slancio alle valutazioni europee, soprattutto considerato il netto aumento della domanda dovuto alla sostituzione dei combustibili fossili con l’elettricità nel settore dei trasporti. Di conseguenza, aumenteranno anche gli utili di società di apparecchiature come il produttore di turbine danese Vestas, che lo scorso anno ha dichiarato una redditività del capitale impiegato intorno al 20%.10

Il programma prevede entro il 2030 il raddoppio dell’elettricità generata da fonti rinnovabili al fine di raggiungere gli obiettivi di riduzione delle emissioni. Rispetto ai livelli di partenza, ciò implica un massiccio aumento dei tassi d’investimento delle utility europee in capacità di produzione di energia rinnovabile e reti elettriche. Stando alle ricerche condotte dalla società di consulenza AT Kearney, in Europa gli investimenti in fonti di energia rinnovabili salirà da EUR 60 miliardi nel 2020 a EUR 90 miliardi nel 2022. Entro il 2030, gli investimenti complessivi in capacità eolica e solare raggiungeranno almeno EUR 650 miliardi e potrebbero salire fino a EUR 1.000 miliardi.9 Ciò imprimerà probabilmente forte slancio alle valutazioni europee, soprattutto considerato il netto aumento della domanda dovuto alla sostituzione dei combustibili fossili con l’elettricità nel settore dei trasporti. Di conseguenza, aumenteranno anche gli utili di società di apparecchiature come il produttore di turbine danese Vestas, che lo scorso anno ha dichiarato una redditività del capitale impiegato intorno al 20%.10

2. Mobilità verde

La transizione verso l’energia elettrica nel settore dei trasporti è un elemento centrale del Green Deal, che prevede che entro il 2030 almeno 30 milioni di automobili a zero emissioni circoleranno sulle strade europee,11 i viaggi su treni ad alta velocità in tutta Europa raddoppieranno e l’intero trasporto di massa pianificato per viaggi inferiori a 500 chilometri avrà probabilmente un impatto neutro in termini di emissioni di carbonio.12

La transizione verso l’energia elettrica nel settore dei trasporti è un elemento centrale del Green Deal, che prevede che entro il 2030 almeno 30 milioni di automobili a zero emissioni circoleranno sulle strade europee,11 i viaggi su treni ad alta velocità in tutta Europa raddoppieranno e l’intero trasporto di massa pianificato per viaggi inferiori a 500 chilometri avrà probabilmente un impatto neutro in termini di emissioni di carbonio.12

Per alcune società questi target offrono

immediate opportunità di generare

rendimenti interessanti. I produttori

di attrezzature ferroviarie sono ben

posizionati per beneficiare del Green Deal,

sebbene una più rapida transizione verso

veicoli elettrici creerà sfide significative

per le case automobilistiche che dovranno

sviluppare nuovi veicoli e assicurare

una sufficiente capacità delle batterie.

3. Idrogeno come futura fonte di energia

In qualità di fonte di energia pulita, l’idrogeno è divenuto oggetto di crescente interesse malgrado sia più caro di altre fonti. Il costo del cosiddetto “idrogeno verde”, ottenuto tramite l’elettrolisi dell’acqua utilizzando elettricità rinnovabile, è diminuito grazie al forte calo del costo dell’energia rinnovabile, ma resta sette volte più alto del costo dei combustibili fossili. L’idrogeno è inoltre difficile da immagazzinare e trasportare.13 Presenta tuttavia un enorme potenziale in aree in cui l’elettrificazione non risulta possibile, vale a dire nell’industria pesante, nel trasporto stradale e marittimo e nello stoccaggio stagionale, e l’UE mira ad accrescere la quota dell’idrogeno nel mix energetico della regione, facendola passare da meno del 2% attuale al 13-14% entro il 2050.14 Per realizzare tale potenziale saranno necessarie ampie misure di sostegno politico al fine di favorire gli investimenti. La Commissione europea stima che nel quadro del Sistema di scambio delle quote di emissioni dell’Unione europea il prezzo del carbonio dovrà aumentare dagli attuali EUR 30 a EUR 55-90 a tonnellata.15 Tra i progetti in via di realizzazione figura quello di Ørsted, impegnata nella costruzione di un impianto di idrogeno verde da 1 GW nel Mar del Nord olandese, che dovrebbe divenire operativo entro il 2030,16 nonché il progetto HyNet North West di Cadent nel Regno Unito, che ha ottenuto un finanziamento di GBP 72 milioni, provenienti in parte dal governo britannico, per la cattura e lo stoccaggio di carbonio e la produzione di idrogeno. Si spera che i nuovi finanziamenti accorceranno i tempi consentendo di giungere già entro il 2023 a una decisione finale d’investimento e permettendo alla fase iniziale del progetto di divenire operativa entro il 2025.17

In qualità di fonte di energia pulita, l’idrogeno è divenuto oggetto di crescente interesse malgrado sia più caro di altre fonti. Il costo del cosiddetto “idrogeno verde”, ottenuto tramite l’elettrolisi dell’acqua utilizzando elettricità rinnovabile, è diminuito grazie al forte calo del costo dell’energia rinnovabile, ma resta sette volte più alto del costo dei combustibili fossili. L’idrogeno è inoltre difficile da immagazzinare e trasportare.13 Presenta tuttavia un enorme potenziale in aree in cui l’elettrificazione non risulta possibile, vale a dire nell’industria pesante, nel trasporto stradale e marittimo e nello stoccaggio stagionale, e l’UE mira ad accrescere la quota dell’idrogeno nel mix energetico della regione, facendola passare da meno del 2% attuale al 13-14% entro il 2050.14 Per realizzare tale potenziale saranno necessarie ampie misure di sostegno politico al fine di favorire gli investimenti. La Commissione europea stima che nel quadro del Sistema di scambio delle quote di emissioni dell’Unione europea il prezzo del carbonio dovrà aumentare dagli attuali EUR 30 a EUR 55-90 a tonnellata.15 Tra i progetti in via di realizzazione figura quello di Ørsted, impegnata nella costruzione di un impianto di idrogeno verde da 1 GW nel Mar del Nord olandese, che dovrebbe divenire operativo entro il 2030,16 nonché il progetto HyNet North West di Cadent nel Regno Unito, che ha ottenuto un finanziamento di GBP 72 milioni, provenienti in parte dal governo britannico, per la cattura e lo stoccaggio di carbonio e la produzione di idrogeno. Si spera che i nuovi finanziamenti accorceranno i tempi consentendo di giungere già entro il 2023 a una decisione finale d’investimento e permettendo alla fase iniziale del progetto di divenire operativa entro il 2025.17

4. Patrimonio edilizio

Circa tre quarti dei 220 milioni di edifici nell’UE sono considerati inefficienti dal punto di vista energetico.18 Il piano di ripresa dal Covid-19 farà confluire sostanziosi investimenti nella riqualificazione di tali immobili, dal momento che il settore immobiliare è responsabile del 36% delle emissioni di gas serra e del 40% del consumo energetico dell’UE. I principali obiettivi del piano comprendono una riduzione del 60% delle emissioni di gas serra nel settore immobiliare entro il 2030 e un calo del 18% dell’energia utilizzata per impianti di riscaldamento e di aria condizionata. Per raggiungere tali obiettivi, il piano punta a raddoppiare il tasso di ristrutturazione degli edifici portandolo al 2% nel corso del prossimo decennio, il che richiederà un investimento di EUR 275 miliardi all’anno. Gli standard di efficienza energetica diverranno più severi.19

Circa tre quarti dei 220 milioni di edifici nell’UE sono considerati inefficienti dal punto di vista energetico.18 Il piano di ripresa dal Covid-19 farà confluire sostanziosi investimenti nella riqualificazione di tali immobili, dal momento che il settore immobiliare è responsabile del 36% delle emissioni di gas serra e del 40% del consumo energetico dell’UE. I principali obiettivi del piano comprendono una riduzione del 60% delle emissioni di gas serra nel settore immobiliare entro il 2030 e un calo del 18% dell’energia utilizzata per impianti di riscaldamento e di aria condizionata. Per raggiungere tali obiettivi, il piano punta a raddoppiare il tasso di ristrutturazione degli edifici portandolo al 2% nel corso del prossimo decennio, il che richiederà un investimento di EUR 275 miliardi all’anno. Gli standard di efficienza energetica diverranno più severi.19

Questi temi sono in linea con le

opportunità che ravvisiamo nel settore

delle infrastrutture; in particolare negli

ultimi 12 mesi questi temi sono stati

associati a metodi di decarbonizzazione

quali la cattura del carbonio e a

soluzioni legate alla decarbonizzazione

(sia in aree industriali dismesse

che in relazione a nuovi progetti),

ovvero idrogeno e compensazione

delle emissioni di carbonio.

Thus, the supportive policy backdrop

is presenting sustainability-focused

openings within the small mid-cap nexusIl contesto politico favorevole offre pertanto

opportunità incentrate sulla sostenibilità

nel segmento delle small e mid cap..

Non trascuriamo gli aspetti sociali!

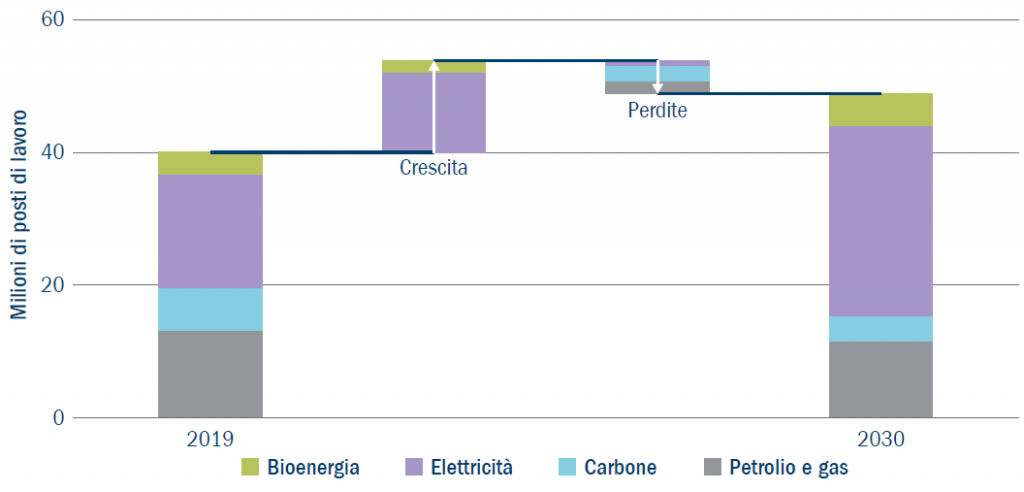

Il rapido progresso verso un’economia a

emissioni zero rischia di escludere alcune

fasce di popolazione, ad esempio coloro

che non sono in grado di riqualificarsi nei

settori a basse emissioni di carbonio o che

non possono accedere ai vantaggi offerti

dal nuovo sistema energetico. L’iniziativa

per una transizione giusta (Just Transition)

prende atto delle implicazioni sociali del passaggio a un’economia a emissioni zero

nelle aree di occupazione e formazione

e nel lavoro con le comunità e punta ad

assicurare che nessuno resti indietro

(Figura 3). La collaborazione con le società

incluse nel portafoglio, presenti e future,

finalizzata alla creazione di una transizione

equa per i collaboratori riveste per noi la

massima importanza, e le strategie volte

a garantire esiti sociali positivi sono parte

integrante dei nostri piani aziendali.

Figura 3: Occupazione globale nel settore della fornitura energetica nel percorso verso la neutralità carbonica, 2019-2030

Fonte: International Energy Agency, 2019.

In prospettiva, la spinta in atto in Europa

per rendere l’economia della regione

più ecocompatibile genererà una nuova

gamma di opportunità di investimento nelle

infrastrutture. Le autorità europee sono

consapevoli che non potranno raggiungere

i propri obiettivi di neutralità carbonica

senza il supporto degli investimenti

privati. Considerata l’ambiziosa tabella

di marcia del Green Deal nei prossimi

10 anni, questo è il momento giusto per

esplorare i principali temi d’investimento.