Con la diffusione del virus ben al di fuori della Cina, risulta difficile prevedere esattamente quale sarà il suo l’impatto economico, ma è ragionevole affermare che i consumi e l’offerta subiranno ripercussioni significative.

Il coronavirus rappresenta un chiaro shock per l’economia mondiale. La natura della malattia è molto diversa da altre patologie quali la SARS e l’influenza suina, poiché presenta un tasso di trasmissione nettamente superiore e, fortunatamente, un tasso di mortalità molto inferiore. L’altra differenza evidente è che l’infezione è ormai chiaramente uscita dall’Asia. Fino allo scorso fine settimana, i cittadini europei e statunitensi potevano confortarsi del fatto che la problematica fosse circoscritta alla Cina, con alcuni focolai nel resto dell’Asia. Adesso, invece, a seguito degli sviluppi avvenuti in Corea e soprattutto in Italia nello scorso fine settimana, questa visione tranquillizzante dei mercati è stata infranta e l’S&P ha perso quasi il 7% rispetto ai massimi registrati appena cinque sessioni fa.1

Dove riteniamo che si svilupperà il coronavirus? È molto difficile prevederlo, non essendo un operatore sanitario né un funzionario della salute pubblica. Mi risulta difficile pensare che non si registrerà un aumento del numero di casi, tanto più che in tutta Europa ci sono state le vacanze scolastiche, con molte famiglie in vacanza in tutto il continente. Di conseguenza, bisogna chiedersi in che misura le autorità riusciranno a contenere eventuali focolai.

Trovo incoraggiante il successo di Singapore nel limitare i casi e nell’evitare decessi. Ovviamente, in prospettiva futura, riteniamo che l’epidemia di coronavirus andrà scemando: il caldo estivo dovrebbe ridurre i tassi di trasmissione, ma anche prima di allora, il successo delle strategie di contenimento dovrebbe determinare una riduzione dell’incidenza della malattia. Se si considerano le statistiche cinesi (presupponendo che siano accurate), è già possibile osservare i risultati della strategia di contenimento aggressiva. La crisi sarà probabilmente superata nei prossimi mesi.

Di conseguenza, quale sarà l’impatto economico? Finora, notiamo due effetti evidenti: consumi perduti e offerta perduta. Sulla base di quanto avvenuto in Cina, si osserva che nel momento in cui la malattia diventa la preoccupazione centrale delle persone, i consumi calano. Un aggiornamento di mercato rilasciato da Adidas la scorsa settimana ha indicato che le attività cinesi della società erano scese dell’85%,2 un livello che lascia ben poco spazio ad ulteriori commenti da parte degli analisti. Si tratta di un vero e proprio disastro, la cui natura è però temporanea. Nel giro di pochi mesi, e certamente entro la fine di quest’anno, torneremo con ogni probabilità in linea con l’andamento tendenziale. Tuttavia, sospetto che una quota significativa del calo dei consumi andrà persa definitivamente. Se da un lato è possibile che alla fine sostituiremo il nostro smartphone, è invece improbabile che acquisteremo quel nuovo abito primaverile.

Il secondo elemento consiste nella perturbazione dell’offerta, dove osserviamo chiari segnali di carenza di componenti critici con una conseguente sottoproduzione, un fenomeno già confessato da Apple settimana scorsa3 e di cui sentiremo ancora parlare. Di nuovo, a causa della mancanza di scorte, la domanda dei consumatori non verrà soddisfatta e in definitiva una quota della stessa andrà perduta. In alcuni settori dove i cicli delle scorte sono la norma, entreremo in un periodo di adeguamento delle scorte. L’entità della fase di ribasso e l’ampiezza che questo fenomeno assumerà a livello globale determineranno il periodo di adeguamento necessario. È probabile che potremmo assistere a un’altra “recessione industriale” imputabile al coronavirus, simile alla crisi dell’eurozona del 2012, al crollo del prezzo del petrolio del 2014-15 e al rallentamento del 2018-19 dovuto alle controversie commerciali. Nessuno di questi eventi ha scatenato una recessione generalizzata e, data la natura transitoria del fenomeno del coronavirus, non prevediamo che ciò avvenga nemmeno in quest’occasione. Nel caso del Giappone e forse della Germania potremmo osservare una recessione, sebbene di lieve entità.

Le società andranno incontro a un periodo di revisioni negative degli utili, che continueranno a incidere sfavorevolmente sul mercato, anche se la sensibilità di quest’ultimo agli shock dovrebbe ridursi. Sebbene non abbiamo formulato una stima formale, è possibile che vi saranno revisioni al ribasso degli utili a doppia cifra. Questo è stato l’impatto dei suddetti rallentamenti imputabili al virus e sarebbe sufficiente ad annullare la crescita degli utili prevista per quest’anno.

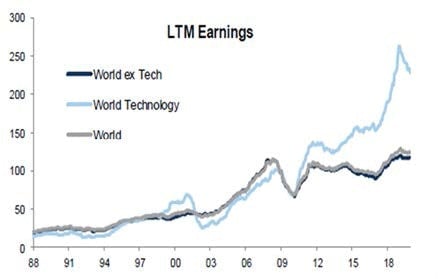

Considerando un altro punto di vista, il contesto di crescita moderata che l’economia mondiale sta registrando dalla crisi finanziaria globale continuerà. Durante quel periodo, l’impresa media ha avuto difficoltà a far crescere gli utili. Ad esempio, la Figura 1 mostra lo sviluppo degli utili a livello mondiale rispetto al settore tecnologico nello stesso periodo.

Figura 1: Utili delle società negli ultimi 12 mesi (1988-2019)

Fonte: Goldman Sachs, dicembre 2019.

A causa del fenomeno del coronavirus, questa tendenza continuerà nel 2020. Ovviamente, in questa categoria non rientrano soltanto le società tecnologiche, ma anche le aziende di tecnologie mediche e le società growth di qualità in grado di far fronte a tutti i contesti economici. A inizio settimana Mastercard ha emesso un profit warning,4 riducendo le proprie previsioni di crescita dei ricavi di 2-3 punti percentuali. In un raffronto con l’andamento della società durante la crisi finanziaria globale, anche con le difficoltà dovute al rafforzamento del dollaro, l’espansione dei ricavi si era attestata al 3%.5. Le società valide sovraperformano e consolidano la propria posizione competitiva durante le fasi più difficili.

Nel medio termine, una delle chiare implicazioni del coronavirus saranno le ulteriori pressioni a diversificare o persino ad accorciare le catene di approvvigionamento. Negli ultimi 30 anni, il modello di successo delle aziende occidentali ha comportato un allungamento delle catene di approvvigionamento, volto ad accedere a risorse meno care nelle economie a basso costo salariale, di cui la Cina rappresenta l’emblema. Il Presidente Trump ha fornito una resistenza politica in questo senso; il coronavirus aggiunge la considerazione della sicurezza degli approvvigionamenti.

Nel prossimo decennio, con il crescente ricorso all’intelligenza artificiale, aumenterà la frequenza con cui le società, ad esempio, elaborano le previsioni sulla domanda: le aziende metteranno a frutto queste informazioni attraverso una catena di approvvigionamento più corta e più agile, mentre l’automazione aiuterà a compensare le conseguenti pressioni sui costi.

Per concludere, quanto discusso sopra fornisce un quadro di riflessione sull’impatto del coronavirus, ma la situazione è in rapida evoluzione. Mi auguro che siate tutti al sicuro.