- Verso fine marzo i mercati azionari hanno rapidamente toccato un punto di minimo, a poca distanza dall’annuncio della Cina sull’assenza di contagi locali per la prima volta dall’emergenza di Wuhan. Gli investitori asiatici hanno recepito la notizia come un importante segnale a conferma del fatto che la diffusione del virus poteva essere fermata.

- Con la svolta digitale delle attività aziendali e dei consumi, le tecnologie hardware e software hanno guadagnato terreno, accelerando tendenze già in atto prima della crisi. La solidità dell’ecosistema digitale della Cina, fortemente rappresentato nell’indice cinese, ha contribuito a sostenere il ritorno a una crescita economica positiva nel secondo trimestre, quando la produzione ha iniziato a riprendersi una volta messa sotto controllo la diffusione del virus. Pertanto, per l’intero 2020 la Cina dovrebbe evidenziare un’espansione del 2%, superando di un ampio margine i paesi sviluppati.

- Il continuo antagonismo dell’amministrazione Trump nei confronti della Cina, con tanto di pressioni sugli alleati affinché smettessero di utilizzare attrezzature 5G di Huawei, e l’adozione di misure volte a limitare le catene di produzione di chip a semiconduttori e sistemi di fascia alta destinati alle società cinesi hanno spinto la Cina a raddoppiare gli sforzi verso l’autosufficienza della catena di approvvigionamento, specialmente nel campo dei componenti high-tech.

- La presidenza di Joe Biden dovrebbe segnare il ritorno alla diplomazia professionale, mentre gli sforzi volti a “curare l’America” dovrebbero avere ripercussioni positive sul resto del mondo, inclusi i rapporti Cina-USA e Cina-Australia, benché sia lecito presumere che qualche danno sia destinato a persistere.

Se dovessimo riassumere l’andamento dei mercati azionari asiatici (Giappone escluso) nel 2020, potremmo dire che dopo le

difficoltà, la volontà di vincere e l’ingegno umano hanno trionfato. Forse un’interpretazione troppo ottimistica per un anno come

questo, viste tutte le sofferenze causate dal Covid-19 a livello mondiale, ma non così tanto inverosimile se per tirare le somme

ci basiamo sulla performance dei mercati azionari.

I danni della pandemia

Verso fine marzo i mercati azionari hanno rapidamente toccato un punto di

minimo, a poca distanza dall’annuncio della Cina sull’assenza di contagi

locali per la prima volta dall’emergenza di Wuhan. Gli investitori asiatici hanno

recepito la notizia come un importante segnale a conferma del fatto che

la diffusione del virus poteva essere fermata. Per far fronte alla pandemia,

gli Stati Uniti hanno adottato ingenti misure di stimolo monetario, il che

ha aiutato gli istituti asiatici a fare altrettanto senza il timore di un grave

indebolimento valutario. Queste mosse hanno riacceso l’ottimismo.

La prospettiva di una ripresa post-Covid dovrebbe tradursi in ottime performance delle economie di tutto il mondo, con la crescita dell’Asia nuovamente ancorata alla Cina

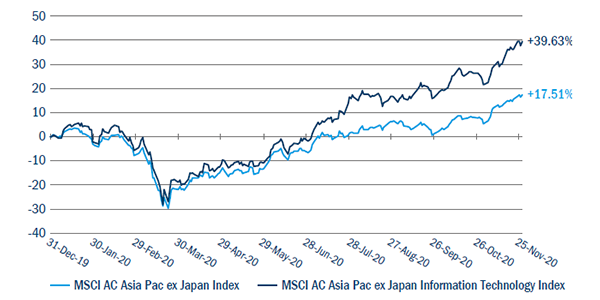

Con la svolta digitale delle attività aziendali e dei consumi, le tecnologie

hardware e software hanno guadagnato terreno, accelerando tendenze già

in atto prima della crisi. Il sottoindice del settore informatico ha quindi messo

a segno una netta sovraperformance (cfr. Figura 1), permettendo agli indici

azionari di Taiwan e Corea di registrare a loro volta ottimi risultati.

Figura 1: Un rally trainato dalla tecnologia nell’economia colpita

dal Covid

Fonte: Bloomberg, dicembre 2020.

La solidità dell’ecosistema digitale della Cina, fortemente rappresentato

nell’indice cinese, ha contribuito a sostenere il ritorno a una crescita

economica positiva nel secondo trimestre, quando la produzione ha iniziato

a riprendersi una volta messa sotto controllo la diffusione del virus. Pertanto,

per l’intero 2020 la Cina dovrebbe evidenziare un’espansione del 2%, superando

di un ampio margine i paesi sviluppati.

Tuttavia, non tutte le economie asiatiche hanno risposto altrettanto bene.

I paesi maggiormente dipendenti dal turismo, come la Thailandia, sono stati

duramente penalizzati. India, Indonesia e Filippine hanno fatto fatica a tenere

a bada i contagi, senza contare che non hanno potuto fare affidamento sui

vantaggi di un ecosistema digitale solido, in grado tenere in piedi le attività

commerciali nel momento in cui gli spostamenti erano necessariamente

limitati.

Ostilità politiche

L’amministrazione Trump ha portato avanti l’antagonismo nei confronti della

Cina, arrivando a esercitare pressioni sugli alleati affinché smettessero di

utilizzare attrezzature 5G di Huawei e adottando misure volte a limitare le

catene di produzione di chip a semiconduttori e sistemi di fascia alta

destinati alle società cinesi. Ciò ha spinto la Cina a raddoppiare gli sforzi

verso l’autosufficienza della catena di approvvigionamento, specialmente

nel campo dei componenti high-tech.

Tutto questo rientra nella più ampia strategia della “doppia circolazione”

della Cina, che intende aumentare la dipendenza dalla propria domanda

interna per sostenere la crescita economica. Il paese intende inoltre

promuovere il turismo locale e migliorare la qualità dei brand cinesi affinché

possano competere con i beni di lusso esteri. È importante sottolineare

che questo approccio non implica un allontanamento del paese dalle reti

di scambi globali, come dimostra la firma a novembre del Partenariato

economico generale regionale (RCEP) guidato dalla Cina con i 10 paesi

del Sud-est asiatico, Corea del Sud, Giappone, Australia e Nuova Zelanda.

Pechino sta altresì valutando se aderire o meno all’Accordo globale e

progressivo per il Partenariato Trans-Pacifico (CPTPP), che ha sostituito il

Partenariato Trans-Pacifico (TPP) in seguito al ritiro degli Stati Uniti sulla scia

della strategia “America first” di Trump.

Cambiamento climatico

Nel corso dell’anno anche il maggior impegno della Cina sul fronte dei

cambiamenti climatici ha dato i suoi frutti, come dimostrano gli ottimi

risultati registrati dalle azioni nel segmento dei veicoli elettrici (EV)

e dell’energia solare. Questi titoli dovrebbero continuare a evidenziare un

buon andamento nel 2021, in quanto nei prossimi quattro anni il Presidente

statunitense eletto Joe Biden tenterà di ri-orientare gli Stati Uniti verso

l’agenda sul cambiamento climatico.

2021: uno scenario potenzialmente più favorevole per tutti

In termini geopolitici, la presidenza Biden dovrebbe segnare il ritorno

alla diplomazia professionale, mentre gli sforzi volti a “curare l’America”

dovrebbero avere ripercussioni positive sul resto del mondo, inclusi i rapporti

Cina-USA e Cina-Australia, benché sia lecito presumere che qualche danno

sia destinato a persistere.

Nel corso dell’anno il maggior impegno della Cina sul fronte dei cambiamenti climatici ha dato i suoi frutti, come dimostrano gli ottimi risultati registrati dalle azioni nel segmento dei veicoli elettrici e dell’energia solare

La prospettiva di una ripresa post-Covid dovrebbe tradursi in ottime

performance delle economie di tutto il mondo, con la crescita dell’Asia

nuovamente ancorata alla Cina, dove i mercati e la Banca mondiale prevedono

un’espansione del PIL reale di circa l’8%.1 In questo contesto, il 2021

dovrebbe essere un altro anno favorevole per le azioni, con performance

settoriali meno polarizzate. I settori non tecnologici dovrebbero registrare

una netta ripresa, ma anche le azioni delle società tecnologiche dovrebbero

conseguire buoni risultati, in quanto temi come il 5G, l’intelligenza artificiale,

i big data, i veicoli elettrici, il cloud computing, l’e-commerce e il video

live-streaming godono ancora di un notevole slancio.