- Il Regno Unito continua a non incontrare il favore degli investitori: solo la Russia e il Brasile hanno registrato risultati più deludenti da inizio anno, e i responsabili dell’asset allocation evitano tuttora le azioni britanniche, che appaiono ancora più sottovalutate rispetto a un anno fa. In generale, le società internazionali quotate nel Regno Unito presentano uno sconto pari a due volte quello che avrebbero se fossero quotate in Europa o negli Stati Uniti e uno sconto medio del 40% rispetto all’MSCI World.

- La scarsa attrattiva del Regno Unito è espressione del forte allineamento del consenso sui diversi mercati. Continuiamo a credere fermamente nel paese, ma le tendenze spesso si protraggono più a lungo del previsto. Ciò crea l’opportunità che vediamo oggi, in quanto amplifica l’impatto della futura svolta nella dinamica di mercato.

- Tuttavia, la finestra per sfruttare questo valore potenziale si sta chiudendo, ora che c’e’ maggiore chiarezza circa la Brexit. Di conseguenza, l’attività di fusione e acquisizione resta intensa e accelera, a suggerire la volontà di ignorare il rumore a breve termine e di concentrarsi sulle valutazioni, ma non da parte degli operatori del mercato, bensì delle società statunitensi e di private equity che vedono che il tempo sta per scadere. Gli operatori esitano ancora a sfruttare questo arbitraggio valutativo, ma aspettando di avere maggiori certezze rischiano di lasciarsi sfuggire l’opportunità.

- I dividendi svolgono un ruolo fondamentale ai fini di pensioni, risparmio e reddito della popolazione britannica. La natura senza precedenti della pandemia e la conseguente necessità per le aziende di ripristinare la propria liquidità si sono tradotte in aprile e maggio in una contrazione delle distribuzioni di dividendi tra le più rapide, pronunciate e generalizzate mai osservate. Questo processo si verifica alla fine di ogni ciclo, ma il Covid-19 lo ha concentrato in sole tre settimane. Tuttavia, da allora la situazione si è stabilizzata, la dinamica è cambiata e 60 società hanno già ripristinato i dividendi. Altre faranno altrettanto.

- Guardando al futuro, ci aspettiamo politiche più prudenti e una migliore copertura, e anche nello scenario più sfavorevole entro il prossimo anno il mercato britannico dovrebbe continuare a offrire un buon premio di rendimento rispetto alle obbligazioni. Per il momento, tuttavia, i bilanci e la liquidità sono di primaria importanza.

Se all’inizio del 2020 il mercato azionario britannico veniva evitato, oggi lo è ancora di più. Fino all’ondata di entusiasmo

scatenata sul mercato dall’arrivo di tre vaccini verso la fine dell’anno, le azioni britanniche avevano perso circa il 20%. Solo due

mercati azionari riuscivano a fare peggio, Russia e Brasile, e i gestori degli investimenti continuano a evitare le azioni britanniche,1

che ora sono ancora più convenienti di quanto non fossero un anno fa.

Nei precedenti crolli di mercato, le azioni che avevano trainato i mercati

negli anni di rialzo erano solitamente quelle che soffrivano di più durante le

correzioni. A logica, quest’anno i più penalizzati dovrebbero essere i titoli del

settore tecnologico statunitense o le azioni cinesi, se non fosse che nel 2020

proprio questi titoli si sono distinti come le stelle più luminose nel buio fitto

dei mercati globali. Nel frattempo, le società internazionali quotate nel Regno

Unito presentano uno sconto pari a due volte quello che avrebbero se fossero

quotate in Europa o negli Stati Uniti, e uno sconto medio del 40% rispetto

all’MSCI World!2

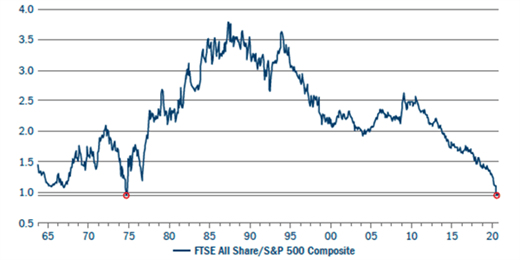

Grafico 1: FTSE All Share/S&P 500 Composite

Fonte: Refinitiv Datastream.

Mercato bipolare

I mercati azionari sono diventati bipolari e i cinque colossi tecnologici

statunitensi (Facebook, Apple, Alphabet, Amazon e Microsoft) sono

responsabili della maggior parte della solida performance dell’azionario

statunitense. Ma si profilano asperità all’orizzonte. Come dichiarato da Rishi

Sunak, Cancelliere dello Scacchiere britannico, nella Spending Review di

novembre, la contrazione dell’11,3% del PIL britannico nel 2020 è la più grave

da 300 anni.3 Nonostante le previsioni di recupero economico nel 2021

e 2022, ci aspetta un difficile cammino.

Continuiamo a credere fermamente nel paese, ma le tendenze spesso si protraggono più a lungo del previsto. Ciò crea l’opportunità che vediamo oggi, in quanto amplifica l’impatto della futura svolta nella dinamica di mercato

Consideriamo la velocità con cui il mercato azionario britannico ha invertito

la rotta dopo l’annuncio di dati positivi sul vaccino contro il Covid-19 da parte

di Pfizer e BioNTech a metà novembre. Molti mesi di sovraperformance dei

titoli growth sono stati annullati in un solo giorno, a riprova del fatto che

molti investitori assumono posizioni simili. La proliferazione di investitori

quantitativi, ETF e investimenti basati su fattori ha creato squilibri sul mercato

ed è emblematica degli elevati livelli di allineamento del consenso.

Continuiamo a credere fermamente nel paese, ma le tendenze spesso si

protraggono più a lungo del previsto. Ciò crea l’opportunità che vediamo oggi,

in quanto amplifica l’impatto della futura svolta nella dinamica di mercato.

Attenzione alla chiusura della finestra

Tuttavia, la finestra per sfruttare questo valore potenziale si sta chiudendo.

Sebbene la fiducia nei confronti dell’economia britannica abbia subito

i contraccolpi sia del Covid-19 sia della Brexit, il mercato azionario non ha

bisogno di una grande ripresa per fare registrare performance migliori.

In un modo o nell’altro la Brexit si farà. Anche se al momento in cui scriviamo

non è ancora stato trovato un accordo, il mercato ha avuto quattro anni per

metabolizzare i rischi di una Brexit senza accordo. Benché nulla possa mai

essere completamente scontato nei prezzi, buona parte di questi rischi sono

già incorporati nelle basse valutazioni e nella scarsa performance a cui abbiamo

assistito. Qualunque sia l’esito, il 2021 si apre con qualche certezza in più.

Entro la fine del 2021 gli investimenti probabilmente aumentaranno e le

aziende dovrebbero rimettersi in piedi. Si avranno purtroppo più insolvenze di

quelle registrate dopo la crisi finanziaria globale perché le banche oggi hanno

più capitali e possono permettersi di chiedere il rimborso dei crediti inesigibili;

inoltre, la disoccupazione potrebbe raggiungere livelli simili a quelli degli anni

’80, quando si contavano tre milioni di persone senza lavoro.

Il mercato azionari britannico sta tuttavia uscendo da un periodo di valutazioni

molto basse. Di conseguenza, l’attività di fusione e acquisizione resta intensa

e accelera, a suggerire la volontà di ignorare il rumore a breve termine e di

concentrarsi sulle valutazioni, ma non da parte degli operatori del mercato,

bensì delle società statunitensi e di private equity, che vedono che il tempo

sta per scadere. Gli operatori esitano ancora a sfruttare questo arbitraggio

valutativo e aspettando di avere maggiori certezze rischiano di lasciarsi

sfuggire l’opportunità.

I dividendi torneranno

I dividendi svolgono un ruolo fondamentale ai fini di pensioni, risparmio e

reddito della popolazione britannica. I tagli dei dividendi sono stati consistenti

e diffusi sul mercato britannico, e nessuno è rimasto indenne. Questo

processo si verifica alla fine di ogni ciclo, ma il Covid-19 lo ha concentrato

in sole tre settimane. Sessanta società hanno già ripristinato i dividendi.4

Altre faranno altrettanto.

Guardando al futuro, ci aspettiamo politiche più prudenti e una migliore

copertura, e anche nello scenario più sfavorevole entro il prossimo anno

il mercato britannico dovrebbe continuare a offrire un buon premio di

rendimento rispetto alle obbligazioni. Per il momento, tuttavia, i bilanci

e la liquidità sono di primaria importanza.

Le migliori opportunità da un decennio

Poiché il doppio sconto britannico inizia a diminuire a seguito di una maggiore

chiarezza sulla Brexit e dei progressi sul vaccino, il 2021 e il 2022 potrebbero

rivelarsi anni positivi per il mercato azionario britannico. Anche le società

britanniche di qualità maggiormente orientate alla crescita, come Unilever,

presentano valutazioni molto più convenienti rispetto ai loro concorrenti

globali. Crediamo che l’intero mercato britannico offra valutazioni appetibili,

non solo una o due aree!

Poiché il doppio sconto britannico inizia a diminuire a seguito di una maggiore chiarezza sulla Brexit e dei progressi sul vaccino, il 2021 e il 2022 potrebbero rivelarsi anni positivi per il mercato azionario britannico

Il momento migliore per investire è quando sembra inopportuno. Di certo,

il Regno Unito continuerà a essere evitato ma tre quarti degli utili di società

britanniche provengono dall’estero e pertanto il mercato dovrebbe essere

sostenuto dal PIL globale.

In quanto gestori attivi, guardiamo con molto interesse al mercato britannico.

Scorgiamo alcune delle migliori opportunità in azioni in sofferenza da un

decennio a questa parte. Mentre l’investimento quantitativo e l’investimento

basato su fattori si concentrano sui segmenti a cui appartengono le azioni,

seguendo una sorta di copione predeterminato, la gestione attiva guarda

logicamente al valore offerto da un titolo rispetto al suo prezzo. Confidiamo

in un trend rialzista per il mercato britannico e le sue società bistrattate.