Dopo un 2020 difficile per i dividendi, le prospettive per il 2021 sono positive. Molti dei settori più colpiti nel 2020, come quello automobilistico, dovrebbero beneficiare di una netta risalita dei dividendi. Ma vanno fatti dei distinguo, perché alcuni settori, come l’intrattenimento e l’aerospazio, potrebbero continuare ad arrancare per tutto il 2021. Mai come ora in un simile contesto è importante concentrarsi sulla sostenibilità dei dividendi e della redditività del capitale. Occorrerà però analizzare con attenzione anche la composizione dei rendimenti del capitale visto che le aziende e le autorità di regolamentazione sono intente a ponderare la flessibilità offerta dai riacquisti azionari e dai dividendi speciali.

Benservito al 2020!

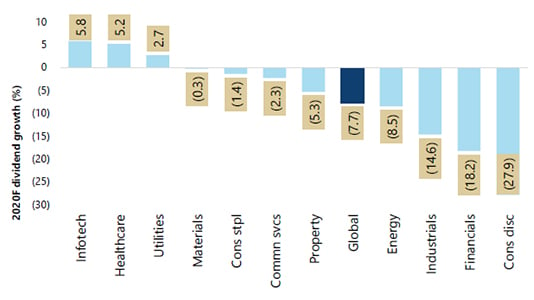

Il 2020 è stato un anno estremamente difficile per i dividendi, arretrati di quasi l’8% (Figura 1a). La pandemia ha affossato il PIL e l’attività economica per effetto delle misure di lockdown adottate in tutto il mondo. Allo stesso tempo, il conseguente incremento del lavoro da remoto ha impresso un’accelerazione alle tendenze tecnologiche già in atto. Questo ha penalizzato i flussi di cassa dei settori più esposti al ciclo congiunturale e ad alta intensità di capitale circolante, come quelli energetico, aerospaziale e dell’intrattenimento. Quando i flussi di cassa di una società si prosciugano, la distribuzione dei dividendi viene messa in discussione ed è per tale ragione che questi settori hanno registrato le maggiori flessioni nel 2020 in termini di dividendi (che nel caso del settore dei beni di consumo discrezionali hanno sfiorato il 30% (Figura 1a).

Sebbene anche in altri settori meno colpiti alcuni team dirigenti abbiano deciso di sospendere il pagamento dei dividendi in via cautelare o per salvaguardare la propria reputazione (avendo fatto ricorso ai sistemi di cassa integrazione), le autorità regolamentari di molti paesi hanno espressamente vietato alle aziende bancarie e assicurative di distribuire dividendi. Di conseguenza, nel settore finanziario i dividendi si sono contratti di quasi il 20% nel 2020 (Figura 1a).

Figura 1a: MSCI ACWI: crescita dei dividendi attesa per settore, 2020

Fonte: Jefferies & FactSet, gennaio 2021. Nota: Dati bottom-up aggregati con adeguamento del flottante in base all’attuale universo MSCI.

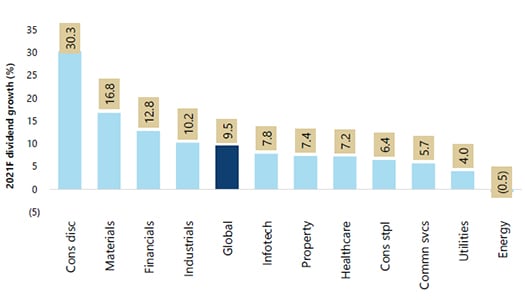

Figura 1b: MSCI ACWI – crescita dei dividendi attesa per settore, 2021

Source: Jefferies & FactSet, January 2021. Note: Bottom-up aggregated with free float adjustment based on current MSCI universe.

Un caloroso benvenuto al 2021!

Le prospettive per i dividendi globali nel 2021 sono positive. Si prevede infatti un aumento del 10% nonostante la crisi pandemica ancora in corso. I settori più colpiti nel 2020 stanno registrando una buona ripresa nel 2021, ma anche il settore dei materiali dovrebbe archiviare una forte crescita dei dividendi (oltre il 15%) grazie ai rincari dei prezzi delle materie prime. Banche e assicurazioni dovrebbero ripristinare i loro dividendi solo verso la fine dell’anno, anche se a un ritmo inferiore a quello auspicato dagli investitori poiché le autorità di regolamentazione potrebbero volere aspettare la fine dell’emergenza (Figura 1b).

Tra le società che avevano deciso di non corrispondere i dividendi nel 2020 per prudenza o per salvaguardare la propria reputazione, molte hanno ripreso i versamenti (a volte accompagnandoli con dividendi speciali) e prevediamo che tale tendenza continuerà. Tuttavia, le aziende che non hanno potuto pagare dividendi nel 2020 a causa del peggioramento dei

5,8

(25)

(20)

(15)

(10)

(5)

0

5

10

Infotech

Healthcare

Utilities

Materials

Cons stpl

Commn svcs

Property

Global

Energy

Industrials

Financials

Cons disc

Crescita dei dividendi attesa nel 2020 (%)

30,3

16,8

12,8

10,2

9,5

7,8

7,4

7,2

6,4

5,7

4,0

(0,5)

(5)

0

5

10

15

20

25

30

35

Cons disc

Materials

Financials

Industrials

Global

Infotech

Property

Healthcare

Cons stpl

Commn svcs

Utilities

Energy

Crescita dei dividendi attesa nel 2021 (%)

flussi di cassa e quelle che operano in settori ancora in sofferenza, come l’intrattenimento e il settore aerospaziale, non pagheranno i dividendi nemmeno nel 2021. Quelle invece che hanno tagliato i dividendi ma operano in settori in fase di ripresa, come l’energia e le auto, dovrebbero assistere a una prima ripresa dei dividendi o almeno ad un miglioramento dell’indice di copertura dei flussi di cassa.

Due lezioni importanti della pandemia sul tema dei dividendi

Innanzitutto, nel campo degli investimenti orientati al reddito la sostenibilità dei rendimenti è cruciale, e lo è ancor di più in tempi di crisi. Le società che operano in settori interessati da sfide strutturali o ciclici, con bilanci fortemente indebitati, sono le più esposte. Questo non fa che rafforzare la nostra preferenza per società che offrono redditi e crescita sostenibili, convinti come siamo che questo sia l’approccio migliore per ottenere un rendimento totale lungo tutto il ciclo. Di fatto, la pandemia potrebbe indurre gli investitori ad apprezzare di più la sostenibilità autentica dei dividendi in un mondo che ha cambiato completamente faccia. Inoltre, il nostro ventaglio di opportunità globali e il modo in cui costruiamo un’esposizione bilanciata a varie fonti di dividendi e settori differenti favoriscono un profilo reddituale stabile in tutti i cicli di mercato.

La seconda lezione, un po’ meno netta, è che la pandemia potrebbe modificare la composizione dei rendimenti del capitale nei prossimi anni. Molte società hanno colto l’occasione per ricalibrare i dividendi e riconoscono la flessibilità offerta dai riacquisti azionari e dai dividendi speciali. Lo stesso dicasi per le autorità regolamentari UE del settore banche e assicurazioni, che hanno potuto appurare la maggiore flessibilità di cui hanno beneficiato le loro omologhe statunitensi nell’interrompere i riacquisti azionari, una misura più incisiva in questo mercato caratterizzato da minori quote di utili distribuiti.

Malgrado le precondizioni favorevoli ad un aumento dei dividendi e della redditività del capitale nel 2021, è importante considerare la composizione dei rendimenti del capitale, e questo potrebbe essere un lascito duraturo della pandem