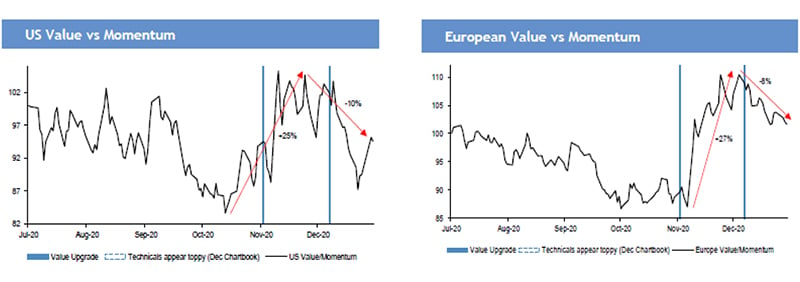

I titoli value hanno superato le azioni momentum di quasi il 30% a novembre, per poi cedere un terzo di questa sovraperformance all’inizio del 2021 (Figura 1). Il voto in Georgia e la vittoria dei Democratici al Senato sono stati il catalizzatore dell’inversione di rotta? Gli investitori statunitensi non pensavano che il controllo del Senato sarebbe passato ai Democratici, ma l’ex presidente Donald Trump ha alienato gli elettori centristi con le accuse di brogli elettorali, che hanno rafforzato i Democratici. Se si include il voto decisivo del vicepresidente, ora i Democratici hanno la maggioranza al Senato.

Figura 1: titoli value vs. momentum

Fonte: Bloomberg, gennaio 2021

Sarà comunque difficile per i Democratici promulgare provvedimenti radicali con una maggioranza così esigua in entrambe le camere del Congresso, almeno fino alle elezioni di metà mandato nel 2022. A quel punto i Repubblicani avranno 21 seggi da difendere al Senato, contro gli appena 13 dei Democratici.1 Ci sono azioni meno audaci che l’amministrazione Biden può intraprendere fino ad allora, ma Biden stesso è una figura prevedibile avendo rivestito per otto anni la carica di Vicepresidente sotto Barack Obama. Possiamo aspettarci politiche reflazionistiche, spese per le infrastrutture e un’enfasi sulle energie rinnovabili, tutte misure con effetti espansivi. Il recente pacchetto di stimolo da 900 miliardi di dollari

2 sarà probabilmente potenziato con un altro di dimensioni simili.

Secondo le norme del Senato, servono 60 voti per approvare la maggior parte dei provvedimenti legislativi o evitare l’ostruzionismo; fanno eccezione la riconciliazione annuale del bilancio e le nomine alla Corte Suprema. Fino alle elezioni di metà mandato, l’amministrazione Biden potrebbe far passare nuove misure di stimolo e alcuni aumenti delle imposte, ma non potrebbe ottenere l’approvazione di alcuna riforma normativa controversa senza la cooperazione dei Repubblicani. Pertanto, assisteremo verosimilmente a una continuazione delle politiche collegate alle riaperture economiche, alla distribuzione dei vaccini e allo stimolo fiscale e monetario, con il probabile effetto di rafforzare lo spostamento verso la reflazione e verso i titoli value.

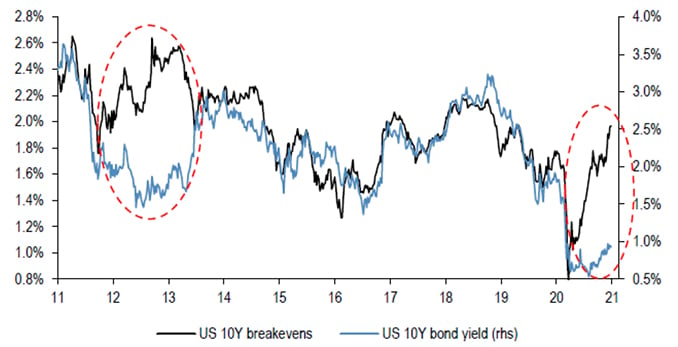

L’effetto collaterale è un aumento delle aspettative d’inflazione e dunque dei rendimenti obbligazionari. La Figura 2 mostra la marcata correlazione tra i tassi di pareggio/forward sull’inflazione e il rendimento dei Treasury USA a 10 anni. Questo divario potrebbe almeno in parte ridursi.

Figura 2: Stati Uniti, tassi di pareggio a 10 anni e rendimenti delle obbligazioni decennali

Fonte: Bloomberg, gennaio 2021

Per la prima volta dalla crisi finanziaria globale, le aspettative d’inflazione negli Stati Uniti, misurate dai tassi di pareggio a cinque anni, hanno superato quelle relative ai cinque anni successivi, misurate dai tassi di pareggio a cinque anni su un orizzonte quinquennale (“5y5y”).3 Anche se attualmente ridotto, tale divario indica che gli investitori iniziano a considerare plausibile un ritorno dell’inflazione nel medio termine.

È sorprendente come molti pensino che i rendimenti non possano salire a causa del quantitative easing. La correlazione tra i rendimenti delle obbligazioni e la direzione del mercato azionario è in realtà positiva. Riguardo al 2018, generalmente si ritiene che i rendimenti obbligazionari siano aumentati dall’1,5% al 3%, mentre il mercato ha perso terreno. In realtà, nei primi nove mesi dell’anno i rendimenti sono passati dal 2% al 3% e i corsi azionari hanno registrato un rialzo.4 In seguito i listini hanno virato in negativo perché i PMI sono crollati a causa dell’incertezza sul commercio globale e perché il presidente della Federal Reserve, Jay Powell, ha dichiarato che i tassi d’interesse erano lontani dal livello neutrale.5

La questione chiave non è il livello dei rendimenti, ma il motivo di eventuali variazioni. Se i rendimenti sono in rialzo per via di una convergenza, dell’allentamento degli attriti commerciali, di un rincaro delle materie prime, dell’aumento dell’offerta di moneta in Cina e altrove, e di un incremento sostenibile degli indici PMI, tale rialzo sarà percepito favorevolmente. Per questo motivo, riteniamo che una variazione del rendimento decennale statunitense – ad esempio, un incremento dall’1% all’1,5% o anche all’1,75% – non debba necessariamente essere letto in chiave negativa.

Nonostante la nuova impennata di casi di Covid-19 e i lockdown in tutta Europa, i dati economici effettivi evidenziano un miglioramento: nel dicembre 2020 la fiducia dei consumatori francesi si è consolidata6, mentre le vendite al dettaglio e gli ordini di fabbrica in Germania hanno registrato un aumento.7 L’indice ISM manifatturiero per il mese di dicembre ha evidenziato una certa solidità, con i nuovi ordini a 67,9 e i prezzi pagati a 77.8 A metà dicembre la previsione nowcast sul PIL formulata della Fed di Atlanta segnalava una crescita del prodotto interno lordo del 9% nel quarto trimestre del 2020 e un primo trimestre del 2021 all’insegna del vigore, dato lo stimolo fiscale di recente approvazione.9

In termini di settori, i titoli tecnologici ciclici come quelli dei semiconduttori dovrebbero presentare un buon andamento. La stretta normativa sarà limitata alle misure di applicazione delle norme e agli ordini esecutivi, senza una regolamentazione generale del comparto tecnologico. I titoli finanziari hanno ovviamente beneficiato dell’aumento dei rendimenti. Anche le aziende di servizi di pubblica utilità appaiono interessanti grazie all’agenda “green”. In futuro, il presidente Biden parlerà regolarmente degli Accordi di Parigi (cui gli Stati Uniti hanno nuovamente aderito per effetto di uno dei suoi primi ordini esecutivi10) e delle energie rinnovabili, il che dovrebbe avere ricadute positive su gran parte delle utility. Meno appetibili in un contesto di rendimenti in aumento sono la sanità, i beni di prima necessità e i media.

Si è creato un ampio divario tra la performance del settore tecnologico e le relative revisioni delle stime sugli utili. Non è vero che i profitti delle imprese tecnologiche ristagnano, ma rispetto al resto dell’economia non registrano una crescita altrettanto rapida. Alcuni sostengono che la tecnologia è interessata da una bolla, ma noi non siamo d’accordo. Non siamo più nel 2000-2001. Le dinamiche strutturali sono ancora robuste e i riacquisti non sono cessati. Tuttavia, la tecnologia ha fornito rendimenti straordinari nel 2020, aiutata da una flessione di 100 pb del tasso di sconto.11 Se gli effetti del Covid-19 vengono ora rimossi dalle quotazioni, il resto del mercato andrà incontro a un repricing. Gli utili del settore tecnologico evidenzieranno ancora un’espansione strutturale, ma il resto del mercato crescerà più velocemente.

I profitti e l’andamento dei corsi azionari nel settore sanitario sono strettamente correlati. Il comparto appare sottovalutato e presenta un buon dinamismo degli utili. Il rischio politico non è elevato, poiché i Democratici non hanno una maggioranza sufficiente per realizzare una riforma radicale della sanità statunitense. Nei prossimi uno o due anni, tuttavia, gli utili relativi del settore diventeranno negativi, e in quello scenario sarà difficile ipotizzare una sovraperformance del comparto, specialmente se il dollaro USA si indebolisce. La performance delle azioni seguirà il dinamismo relativo degli utili.

Per alcuni portafogli stiamo valutando attentamente la nostra esposizione ai beni di consumo ciclici: auto, aerospazio e viaggi, ecc., al pari dei settori finanziario, minerario, siderurgico ed edilizio. A partire dal secondo trimestre 2021, i risparmi accumulati dalle famiglie nel corso dell’anno passato cominceranno a riversarsi nell’economia. L’offerta di moneta, che anticipa l’andamento degli indici PMI di circa nove mesi, è aumentata ovunque nel 2020. Questo sviluppo non è ancora scontato nei rendimenti obbligazionari, che sono strettamente correlati agli indici PMI.

I titoli ciclici tradizionali hanno già archiviato buone performance. I rendimenti delle obbligazioni sono ancora lontani dai forward sull’inflazione. Il QE potrebbe impedire ai rendimenti obbligazionari statunitensi di risalire al 2,5% o al 3%, ma è difficile escludere che possano tornare all’1,5% o a livelli superiori. Il rialzo dei rendimenti sarà meno pronunciato in Europa, perché la Banca centrale europea (BCE) intende acquistare tutte le obbligazioni emesse quest’anno dai governi dell’Unione, più altri 350 miliardi di euro.12 Dal canto suo, la Fed acquisterà 600 miliardi di dollari in meno rispetto a quanto emesso dal Tesoro degli USA, quindi negli Stati Uniti l’effetto sui rendimenti sarà molto più pronunciato. Emissioni di titoli di Stato così elevate si vedono generalmente in tempo di guerra.

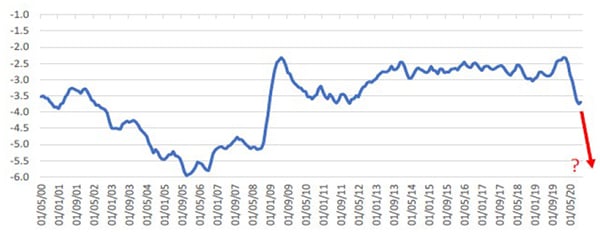

Figura 3: saldo commerciale USA, in % del PIL, tre mesi mobili

Fonte: Bloomberg, luglio 2020

Dopo 40 anni con un deficit di bilancio e delle partite correnti intorno al 3%, nel 2021 gli Stati Uniti avranno un disavanzo pubblico del 17-19%, dopo livelli simili nel 2020.13 Il deficit potrebbe rimanere prossimo a livelli a doppia cifra per anni. La Fed ha dichiarato che continuerà a esercitare un’azione di stimolo anche se l’economia tornasse alla piena occupazione, perché crede che la curva di Phillips sia piatta. Powell ha affermato che la politica monetaria rimarrà accomodante anche se il PCE core dovesse superare il 2%, dato che la Fed si propone adesso di perseguire un obiettivo di inflazione medio su un orizzonte di medio termine. Dal momento che il PCE core è rimasto sotto il 2% negli ultimi 11 anni, possiamo desumere che la Fed tollererà un livello di inflazione doppio (ossia il 4%) nei prossimi anni al fine di riportare al 2% la media a 15 anni.14

Si tratta di una politica molto diversa da quella osservata negli ultimi decenni. L’orientamento persistentemente accomodante della Fed stimolerà imponenti flussi di dollari verso l’estero, che sosterranno il commercio globale (Figura 3) e finanzieranno gli investimenti nei mercati emergenti, alimentando la crescita e innalzando i rendimenti degli attivi in queste economie.

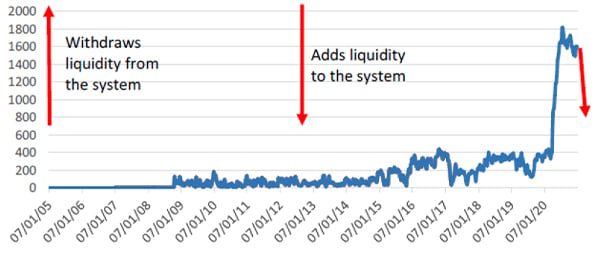

Un QE da 700 miliardi di dollari, abbinato a prelievi da 800 miliardi di dollari da parte del Tesoro USA, può assicurare una crescita sostenuta dell’offerta di moneta nei prossimi mesi. Alla vigilia del lockdown le banche stesse possedevano il triplo del capitale e il doppio della liquidità rispetto prestiti in futuro dovrebbero aumentare, in netto contrasto con l’esperienza della crisi finanziaria, quando la contrazione dei portafogli prestiti ha annullato l’80% dell’effetto positivo della liquidità immessa con il QE.

Figura 4: depositi del Tesoro presso la Federal Reserve (mln di USD)

Fonte: Bloomberg, luglio 2020

Secondo il consensus, non si registrerà un’inflazione significativa né un aumento pronunciato dei rendimenti obbligazionari. Tuttavia, la politica di “average inflation targeting” della Fed implica che saranno tollerati livelli di inflazione molto più alti prima che i tassi aumentino o che la Fed inizi a ridurre il QE. Un anno fa, i rendimenti statunitensi si attestavano all’1,9%. Benché nel frattempo siano scesi su livelli molto più bassi, al momento si collocano ad appena all’1%, nonostante lo stimolo fiscale e monetario più grande di tutti i tempi.15 Perché mai non dovrebbero tornare dove si trovavano all’inizio del 2020, se i mercati cessano di scontare gli effetti del Covid-19?

Tuttavia, ogni irripidimento ha un limite, perché se diventa troppo pronunciato gli investitori obbligazionari iniziano ad assumere un’esposizione al carry lungo la curva. Se i tassi a breve rimangono a zero, la curva non può diventare molto ripida. Dovremmo iniziare a osservare una certa normalizzazione a partire dalla metà di quest’anno. Altri aiuti cominceranno ad arrivare alle famiglie statunitensi nelle prossime due settimane. Diversi milioni di persone stanno ancora aspettando l’assegno iniziale da 1.200 dollari.16 A causa di misure fiscali così generose, il debito netto statunitense è balzato dal 75% del PIL nel 2019 al 98% nel 2020, e potrebbe arrivare al 110% del PIL nel 2021.17 Se volesse rafforzare la sua maggioranza alle elezioni di metà mandato, l’amministrazione Biden potrebbe fare di più.

Le banche centrali potrebbero non voler attuare altri interventi, ma i governi non si tireranno indietro. Il secondo semestre inizierà con gli indici PMI in rialzo e, si spera, l’assenza di altri shock legati al Covid. Le autorità monetarie non invertiranno le loro attuali politiche, anche se non introdurranno nuove misure espansive, e si troveranno sempre più dietro la curva. Questa tendenza è già visibile nelle violente oscillazioni del Bitcoin e nel volume delle IPO. È probabile che assisteremo a un nuovo rally dei titoli value quando il mercato inizierà a prendere atto di ciò che accadrà nella seconda metà del 2021. Il rialzo potrebbe essere meno marcato che nel 2016, perché il posizionamento non è così estremo come allora. I titoli ciclici e le materie prime hanno subito un crollo nel 2015, quando si temeva che la Cina stesse entrando in recessione e che il renminbi sarebbe stato svalutato. Pechino non sta attuando misure paragonabili a quelle di allora, che consentirono di ribaltare la situazione. Nel corso dell’ultimo anno non si sono registrati crolli dei titoli societari di entità analoga a quelli avvenuti alla fine del 2015. Il maggiore coinvolgimento delle banche centrali durante la pandemia implica che i rendimenti obbligazionari potrebbero non raddoppiare, ma soltanto risalire, ad esempio, all’1,5%.

I criteri di concessione dei prestiti bancari stanno diventando più permissivi. La capacità delle banche di sostenere l’economia inizia a normalizzarsi. Non stupisce che il mercato del credito sia in ottima forma, dato che l’offerta di moneta è in aumento ovunque. Lo scorso anno la velocità della moneta è diminuita sensibilmente; tuttavia, una sua stabilizzazione e successiva ripresa sfocerà probabilmente in pressioni inflazionistiche. Si tratta di una situazione diversa da quella del Giappone, dove la velocità della moneta è in diminuzione da anni a causa delle perdite immobiliari e di altra natura che non sono riconosciute dalle banche. Il deleveraging è diventato un problema che si autoavvera; in Giappone gli “spiriti animali” non sono più comparsi. Negli Stati Uniti, invece, la crescita dei salari è tornata ad accelerare e i prezzi delle abitazioni sono in aumento. Il P/E del mercato è positivamente correlato alle revisioni delle stime sugli utili. Finché queste restano positive, le valutazioni saranno sostenute.

Gli indici globali di sorpresa economica rimangono molto elevati. Lo sono da sei mesi, ma non mostrano segni di cedimento. Le sorprese sugli utili tendono a seguire le sorprese economiche nel tempo, e pur attestandosi su un massimo decennale le revisioni delle stime sugli utili sono ancora in ritardo rispetto alle sorprese economiche. Ciò suggerisce la presenza di rischi al rialzo, non al ribasso, rispetto al consensus. Lo stesso quadro emerge se consideriamo le revisioni relative delle stime sugli utili dei titoli ciclici rispetto ai difensivi. Nel valutare la crescita degli utili negli Stati Uniti e nell’eurozona, gli analisti sono di solito troppo ottimisti. Le uniche occasioni in cui i broker hanno manifestato un’eccessiva prudenza hanno coinciso con gli anni della ripresa del 2003 e del 2009-10. Le riprese negli anni di svolta sono di solito accompagnate da una revisione al rialzo, non al ribasso, delle stime sugli utili. Bisogna credere che la crescita degli utili nel 2021 sarà conseguita e possibilmente superata.

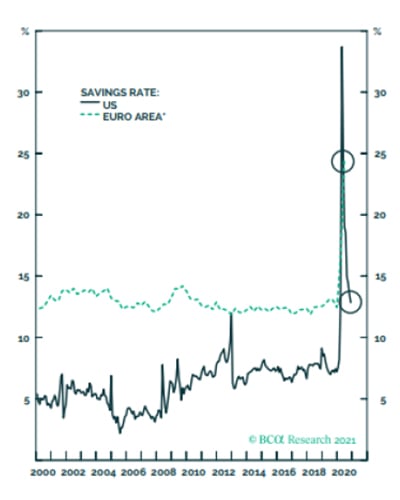

Figura 5: i consumatori hanno soldi da spendere

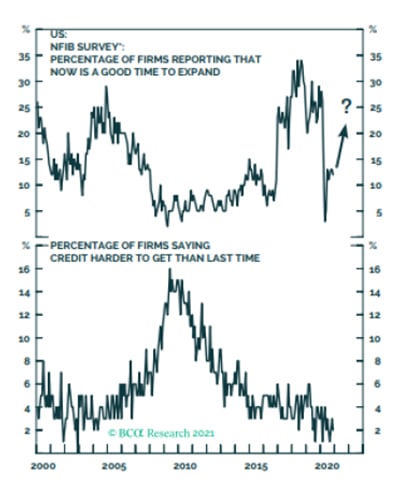

Figura 6: le aziende devono investire per espandere la produzione

Fonte: Eurostat/BCA Research, 2021

Fonte: National Federation of Independent

Business/BCA, 2021

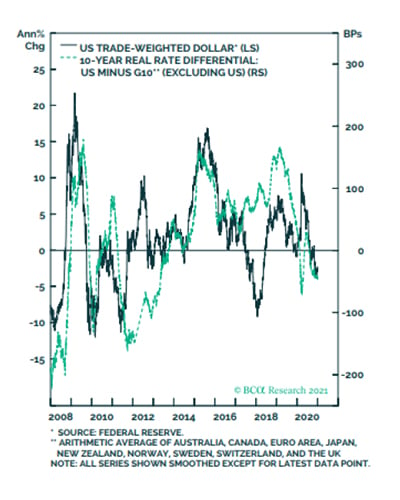

Un forte rialzo dei rendimenti obbligazionari statunitensi sosterrebbe il dollaro USA. Il biglietto verde è un bene rifugio e in un contesto di reflazione globale andrà probabilmente incontro a un ulteriore indebolimento. Il mercato azionario globale e il dollaro sono legati da una chiara correlazione inversa. Ciò è doppiamente vero per i mercati emergenti, che registrano davvero un rally solo quando la divisa statunitense si deprezza. L’indebolimento del dollaro è un altro fattore che giustifica la rotazione verso posizioni reflazionistiche.

Il prossimo anno si prospetta estremamente favorevole per gli attivi rischiosi che beneficiano di una robusta crescita economica abbinata a stimoli monetari e fiscali. I consumatori ricominceranno a viaggiare e a spendere, grazie ai risparmi accumulati durante le varie fasi di lockdown (Figura 5). I CEO e i CFO, che sono attualmente restii a spendere e investire, cominceranno a incrementare gli investimenti in previsione della ripresa della spesa per consumi, aiutati in questo dalle favorevoli condizioni del credito (Figura 6).

I profitti delle imprese, nel frattempo, registreranno un deciso rialzo (Figura 7).

Figura 7: crescita robusta degli utili nel 2021

Fonte: BCA Research, luglio 2020

Tutti questi sviluppi coincidono con un calo dell’incertezza sulle politiche economiche.

Il decennio successivo alla fine della crisi finanziaria globale è stato contrassegnato da una fase di rialzo del dollaro e dalla sovraperformance dei mercati sviluppati rispetto omologhi emergenti, e delle azioni growth rispetto ai titoli ciclici e finanziari. Adesso il quadro macroeconomico sta cambiando, e il biglietto verde è probabilmente destinato a deprezzarsi nel medio termine, con ricadute favorevoli su attivi emergenti, titoli ciclici e azioni value in generale. Il disavanzo di bilancio degli Stati Uniti sarà molto più ampio di quanto sarebbe stato con una maggioranza repubblicana al Senato. Questo è un fattore ribassista per il dollaro, poiché una maggiore domanda complessiva (e l’aumento della spesa pubblica) comporterà una riduzione molto più rapida dell’output gap statunitense. Ciò darà impulso all’inflazione interna e, senza un intervento della Fed, causerà un’ulteriore riduzione dei tassi reali, esercitando ancora pressioni al ribasso sul biglietto verde.

Il deficit delle partite correnti statunitensi contribuisce a finanziare gli investimenti. Se il disavanzo pubblico rimane a livelli elevati, gli investitori esteri chiederanno un premio al rischio più alto sugli attivi statunitensi attraverso rendimenti più elevati e/o un tasso di cambio più basso. Dato che la Fed si è impegnata a mantenere i tassi d’interesse (e i rendimenti) a livelli contenuti, è il dollaro che dovrà indebolirsi (Figura 8).

Figura 8: dollaro USA e tassi d'interesse reali Fonte: US

Fonte: US Federal Reserve/ BCA Research, gennaio 2021

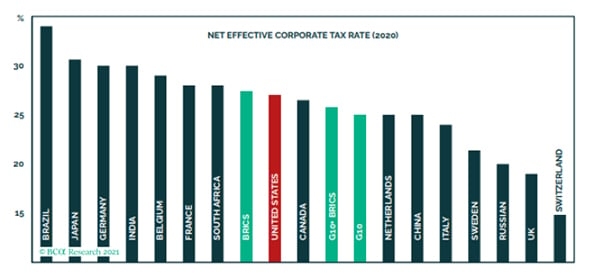

Biden ha promesso di aumentare i livelli delle imposte sui redditi delle società e delle persone fisiche (Figura 9). L’attuazione di questo provvedimento potrebbe incontrare qualche difficoltà il primo anno, ma dopo le elezioni di metà mandato potrebbe diventare più facile.

Figura 9: il piano fiscale di Joe Biden in prospettiva

Fonte: KPMG, dicembre 2020

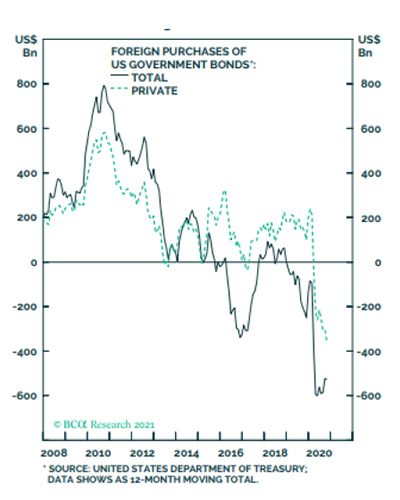

Figura 10: una penuria di investitori esteri

Fonte: US Department of Treasury, dicembre 2020

Le due maggiori economie mondiali sono attualmente protagoniste di una rapida ripresa. La Cina ha già superato i livelli di prodotto pre-Covid, mentre negli Stati Uniti la produzione è inferiore di appena lo 0,9% a tali livelli, se le previsioni nowcast della Fed di Atlanta sul PIL del quarto trimestre sono corrette.18 Anche se quest’anno le economie riapriranno, la situazione non sarà più la stessa. I viaggi d’affari torneranno ai livelli precedenti? Gli impiegati torneranno a lavorare tutti i giorni negli uffici in centro? Il commercio al dettaglio è pregiudicato per sempre? Il settore retail impiega il 10% circa della forza lavoro negli Stati Uniti e nel Regno Unito, per lo più nei punti vendita tradizionali.

Il differenziale di rendimento (earnings yield) dei titoli tecnologici rispetto ai Treasury USA a 10 anni si colloca al livello del 2,5% che ha preceduto le ultime quattro correzioni del mercato, per cui potremmo assistere a un po’ di turbolenza a breve termine. Dopo di che, però, la politica monetaria espansiva, i nuovi stimoli fiscali e la ripresa delle economie indicano che è prematuro assumere un posizionamento prudente sulle azioni.