• La volatilità macroeconomica che oggi domina i mercati emergenti è influenzata da diversi fattori: la stretta normativa in Cina, l’impatto delle politiche legate alla pandemia, il quadro macroeconomico brasiliano, i timori d’inflazione, l’inasprimento delle politiche monetarie e naturalmente l’invasione russa dell’Ucraina

• In qualità di investitori con approccio bottom-up, restiamo fermamente convinti che siano gli utili a guidare i mercati azionari nel lungo periodo e che, sebbene la volatilità macro possa persistere nel breve termine, alla fine il focus sui fondamentali sarà premiante

A cura di Dara White, Responsabile globale azioni mercati emergenti di Columbia Threadneedle Investments

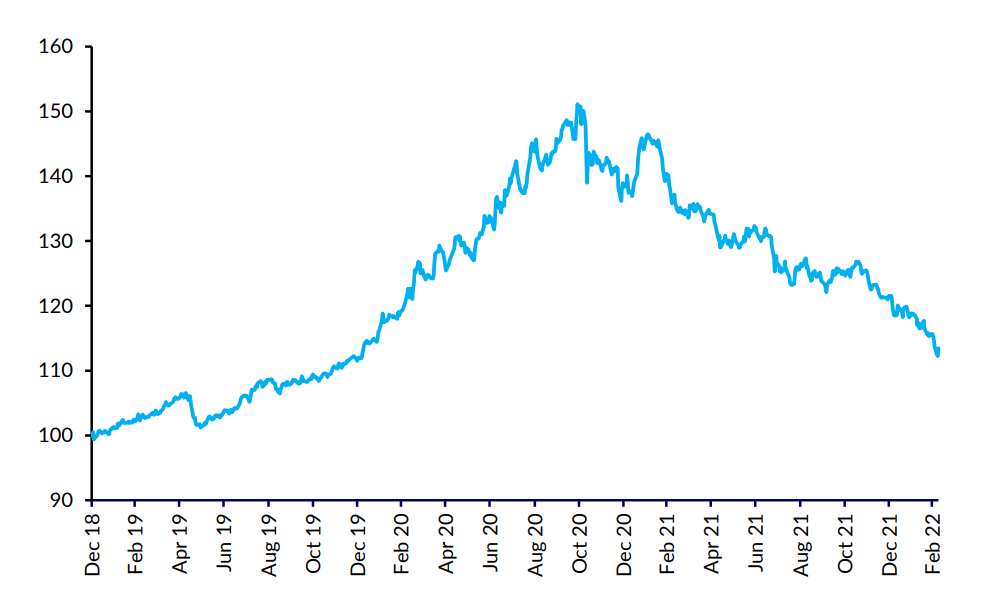

Dalla fine del terzo trimestre del 2021, i mercati emergenti hanno registrato una fase di elevata volatilità. Di recente abbiamo assistito a una significativa rotazione dallo stile growth a quello value (Figura 1).

Figura 1: Indice di rendimento totale MSCI Emerging Markets Growth-to-Value vs Total Return index (USD)

Fonte: MSCI, a febbraio 2022

Dato il nostro orientamento alla crescita di qualità, questa estrema rotazione a favore dei titoli value ci ha penalizzato. Rassicura il fatto che abbiamo affrontato situazioni simili in passato e che la scelta di concentrarci sul nostro processo di investimento è stata cruciale per il nostro successo a lungo termine: verso la fine del 2016, all’indomani dell’elezione di Donald Trump, e nella seconda metà del 2018, sulla scia delle dichiarazioni attorno alle relazioni commerciali tra Stati Uniti e Cina, i timori a livello macroeconomico hanno messo in ombra la solidità dei fondamentali aziendali, e i mercati azionari emergenti hanno registrato un’analoga rotazione dai titoli growth a quelli value. Questi sono stati i soli periodi nella storia della strategia in cui la mitigazione del rischio di ribasso è stata poco efficace. Tuttavia, grazie all’enfasi sulla qualità e sulle valutazioni mantenuta anche durante tali periodi, ci siamo trovati nella posizione ideale per beneficiare della ripresa del mercato e delle successive fasi di sovraperformance nel 2017 e nel 2019 – a riprova della validità del nostro approccio. Inoltre, è importante sottolineare che, quando le valutazioni a favore dei titoli value non sono state estreme, la strategia ha continuato a sovraperformare il mercato.

Nell’attuale periodo, i mercati emergenti sono dominati dalla volatilità macroeconomica, che mette in ombra i fondamentali. Segnatamente, questa volatilità è il risultato di una varietà di eventi e questioni, compresa la stretta normativa in Cina, l’impatto delle politiche legate alla pandemia di Covid-19, il quadro macroeconomico brasiliano, i timori d’inflazione, l’inasprimento delle politiche monetarie e, più recentemente, l’invasione russa dell’Ucraina. Essendo investitori fondamentali bottom-up, questa fase di volatilità è per noi impegnativa, ma restiamo fermamente convinti che siano gli utili a trainare i mercati azionari nel lungo periodo e che, sebbene la volatilità macro possa persistere nel breve termine, alla fine l’enfasi sui fondamentali sarà premiante.

In Cina, abbiamo ritenuto che la reazione del mercato alla stretta normativa fosse eccessiva, dato che molte misure sembrano riflettere la lista dei desideri dei governi dei mercati sviluppati, come le norme antitrust o la limitazione delle pratiche monopolistiche e dell’uso dei dati dei consumatori da parte dei colossi tecnologici. Crediamo che si sia conclusa la prima fase di regolamentazione in cui il premio per il rischio azionario legato alla regolamentazione interna sembrava già scontato e si stia passando alla fase successiva, in cui le disposizioni regolamentari vengono applicate, che sarà probabilmente caratterizzata da una minore volatilità. Le misure politiche nel settore immobiliare stanno mostrando segni di allentamento, ad esempio per quanto riguarda la disponibilità di mutui, e ciò rappresenta un ulteriore elemento positivo. Inoltre, poiché il 2022 è un anno di elezioni per la Cina, prevediamo politiche monetarie e fiscali moderatamente accomodanti piuttosto che vaste misure di stimolo – vale a dire ciò che abbiamo visto finora. A nostro avviso, la politica “zero Covid” perseguita da Pechino ha frenato l’economia, e stiamo monitorando i progressi su questo fronte.

In Brasile, il contesto macroeconomico è stato particolarmente difficile nel 2021, e i timori per l’impatto della spesa legata alla pandemia sui conti pubblici, per l’inflazione e per i tassi d’interesse, uniti all’incertezza attorno alle elezioni, hanno pesato sul sentiment. Pur restando prudenti, date le turbolenze macroeconomiche e le loro ricadute sui singoli titoli, rimaniamo ottimisti sul Brasile nel lungo termine, alla luce dell’evoluzione dell’imprenditorialità e dei tipi di società e modelli di business in arrivo sul mercato. Le attuali valutazioni riflettono l’elevato rischio macroeconomico, che a nostro avviso è prossimo al picco. Riteniamo che la banca centrale abbia reagito in modo adeguato all’aumento dell’inflazione. È sufficiente guardare alla Turchia per osservare gli effetti della reazione opposta, ma l’azione dell’istituto centrale ha effettivamente frenato il mercato azionario. I segnali di un’imminente conclusione del ciclo di rialzo dei tassi di interesse, uniti ai commenti collaborativi di entrambi gli schieramenti, hanno attenuato i timori attorno alle elezioni. In retrospettiva, avremmo potuto ridurre prima il nostro sovrappeso sul Brasile lo scorso anno, ma è interessante notare che il mercato brasiliano ha messo a segno una delle migliori performance da inizio 2022.

Il conflitto russo-ucraino è indubbiamente un cigno nero. All’inizio del 2022, il nostro scenario di riferimento era una probabile annessione dell’Ucraina orientale, con la possibile adozione di sanzioni. Pertanto, a gennaio abbiamo chiuso la nostra posizione su Sberbank. Sebbene l’invasione russa rappresentasse un possibile rischio estremo, non ci aspettavamo che si materializzasse. Dopo l’invasione, abbiamo avviato il processo di chiusura dell’intera esposizione come meglio abbiamo potuto alla luce dei vincoli di liquidità e delle restrizioni di mercato. Fortunatamente, l’esposizione residua era modesta ed è stata successivamente svalutata – meno di 40 pb. Come previsto, questa settimana la Russia è stata esclusa dall’universo dei mercati emergenti.

È evidente che le variabili macroeconomiche pesano sul mercato nel breve termine, determinando un de-risking dell’universo, con vendite che hanno causato ampi movimenti dei prezzi a livello di singole azioni. A sua volta, questo ha condotto a una performance azionaria deludente a breve termine. Continuiamo a porre l’enfasi sul nostro lavoro fondamentale e di valutazione. Il dopoguerra avrà un impatto sull’inflazione, spingendo al rialzo i prezzi dei generi alimentari e dei carburanti, con conseguenti pressioni sui consumatori sia nei mercati emergenti sia a livello globale. In questo contesto, stiamo rafforzando la nostra esposizione ai settori che beneficiano dell’inflazione, come i titoli finanziari e i produttori di materie prime; d’altro canto, continuiamo a concentrarci sulle opportunità di crescita strutturale, privilegiando un portafoglio “barbell” per beneficiare dell’attuale scenario. Ci siamo già trovati in questa situazione, e, sebbene essere nell’occhio del ciclone possa essere impegnativo, in periodi altrettanto volatili la nostra filosofia e il nostro processo d’investimento ci hanno guidato e alla fine hanno prevalso.