L’epidemia di coronavirus è estremamente complessa, e al momento sembra suscitare una paura di gran lunga maggiore rispetto al suo impatto effettivo. Le conseguenze economiche, tuttavia, sono molto concrete.

La domanda nel titolo non si riferisce tanto al coronavirus Covid-19, quanto alla rapida diffusione della paura per le conseguenze dell’epidemia. Secondo il Collins Dictionary, una storia diventa virale quando “si diffonde rapidamente e ampiamente su Internet, sui social media e via email”. Anche altre definizioni che ho letto contengono riferimenti alla velocità e all’ampiezza della diffusione, ma non all’accuratezza dei fatti.

L’epidemia di Covid-19 è un fenomeno estremamente complesso da comprendere con precisione a livello globale, per via delle numerose variazioni e interdipendenze. Ovviamente, la nostra più grande preoccupazione e solidarietà va alle persone direttamente colpite dal virus e alle loro famiglie. Tuttavia, per comprendere i potenziali impatti economici e finanziari dobbiamo mantenere un atteggiamento distaccato, tracciando una chiara demarcazione tra gli effetti di breve termine e quelli di lungo termine/permanenti.

La paura del Covid-19, con la sua veloce diffusione, sta influenzando molteplici aspetti dell’attività quotidiana. Le foto di negozi, strade e fabbriche vuote abbondano. Gli eventi sportivi, i grandi saloni dell’auto e altri eventi sono stati cancellati e le università hanno sospeso i programmi di studio all’estero. Le compagnie aeree annunciano l’annullamento di trasferte di lavoro e viaggi di piacere. Le immagini di giornalisti che realizzano servizi televisivi indossando mascherine sono diventate onnipresenti. L’analisi di infezioni passate, come la SARS e la MERS, fornisce informazioni utili ma non conclusive.

Il Covid-19 è un virus nuovo con caratteristiche inedite. Sembra avere un tasso di trasmissione più alto, ma fortunatamente un tasso di letalità più basso, rispetto ad altri casi di studio. Sembra che la notizia della rapida diffusione stia alimentando la paura più del tasso di letalità.

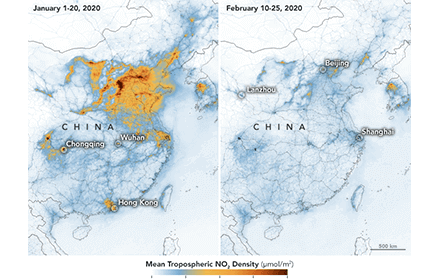

Ci troviamo dunque di fronte alla seguente dicotomia: quanto più intensi sono gli sforzi di contenimento nell’immediato, tanto maggiori sono le ricadute economiche a breve termine, ma tanto più efficace è l’attenuazione degli impatti a lungo termine. Di conseguenza, le immagini drammatiche create dalle misure di contenimento spingono la paura del Covid-19 verso l’isteria.Tuttavia, la contrazione dell’attività economica è un fatto concreto. L’immagine forse più eloquente è stata rilevata dalla NASA e dai satelliti di monitoraggio dell’inquinamento dell’Agenzia Spaziale Europea (ESA), che hanno “registrato un calo significativo della quantità di biossido di azoto (NO2) sopra la Cina.” Le immagini nella Figura 1 mostrano la drastica variazione del volume di NO2 tra gennaio a febbraio, in seguito all’introduzione delle quarantene (si noti che il periodo include anche le festività per il Capodanno cinese); ciò implica una marcata riduzione della produzione di energia elettrica, dell’attività industriale e delle emissioni di autoveicoli, che costituiscono un utile indicatore di una parte importante dell’attività economica.

Fonte: NASA e Agenzia Spaziale Europea, febbraio 2020

Liquidità a breve termine

Le conclusioni tratte da queste immagini sono avvalorate dalle recenti dichiarazioni dell’American Chamber of Commerce, i cui membri di stanza in Cina hanno segnalato una significativa riduzione dell’attività produttiva. I recenti dati sugli indici dei responsabili degli acquisti (PMI) dei mercati emergenti evidenziano analogamente un sostanziale impatto a breve termine.

Una parte dell’attività economica, quindi, è andata irrimediabilmente perduta. Un semplice esempio è quello del mangiar fuori: se martedì scorso ho cancellato una prenotazione al ristorante, è improbabile che mangerò due pasti fuori martedì prossimo. Altre forme di attività, invece, potrebbero essere state semplicemente differite. Non appena le fabbriche ricominceranno a operare, potrebbero essere necessari turni addizionali di lavoro per ricostituire le scorte. In questo caso l’attività non è andata perduta, ma è stata soltanto rinviata. Ciò nonostante, non si dovrebbe sottovalutare l’entità dell’impatto a breve termine.

Il maggior rischio nell’immediato è la liquidità. Se l’attività economica rallenta, rallentano anche i flussi di cassa. L’enfasi sui tagli dei tassi d’interesse è malriposta. Le banche centrali possono dare un contributo, ma i governi devono assumere un ruolo di primo piano nel fornire liquidità, come sembrano avere riconosciuto Hong Kong, Corea del Sud e Italia. Nei periodi di grande paura, la liquidità è un problema concreto. Pertanto, bisognerebbe concentrarsi sull’erogazione di liquidità, anziché sul costo del denaro. Ovviamente i due aspetti sono correlati, ma focalizzarsi sulla liquidità crea maggiori opzioni politiche rispetto al focalizzarsi sui tassi. Le banche centrali taglieranno i tassi d’interesse, ma nonostante la stabilizzazione del sentiment di mercato ciò avrà un impatto limitato sulla fiducia dei consumatori e delle imprese se rimarrà l’unica risposta.

Impatti a medio termine

Un problema a medio termine potrebbe essere la globalizzazione delle filiere produttive. La loro creazione ha permesso di abbattere i costi, mentre la produzione just-in-time ha ridotto le scorte. Ma la globalizzazione ha anche accentuato la sensibilità economica di un paese alle difficoltà di un altro. Anche se non si possono modificare le filiere produttive da un giorno all’altro, sospetto che i manager delle imprese stiano dedicando molto tempo alla loro diversificazione. Se prima l’obiettivo primario era il contenimento dei costi, oggi l’affidabilità e la sicurezza potrebbero assumere una maggiore rilevanza.

Uno sguardo al lungo periodo

Mentre gli impatti a breve termine esistono ma sono difficili da quantificare, le conseguenze permanenti o di lungo periodo sembrano limitate. Per quanto il tasso di trasmissione relativamente elevato possa incidere sul clima di paura e sull’attività corrente, è il tasso di letalità che influenzerà la domanda e l’offerta aggregata a più lungo termine. A meno che i decessi dovuti al coronavirus non riducano sensibilmente la dimensioni della forza lavoro mondiale, la crescita economica globale tornerà a normalizzarsi piuttosto velocemente. Ciò potrebbe variare da un settore all’altro, e a livello aziendale potrebbero esserci vincitori e perdenti, ma è improbabile che l’attività economica aggregata subisca contraccolpi nel lungo periodo. Ad esempio, si può ipotizzare che la ripresa del turismo richiederà molto più tempo rispetto a quella degli acquisti presso i negozi locali. I consumatori potrebbero anche effettuare una distinzione tra le spese di grande importo, come l’automobile e l’abitazione, e i beni di consumo, come gli indumenti.

Servizi di shopping e di intrattenimento online potrebbero beneficiare di un ulteriore aumento della domanda rispetto alle tendenze attuali? Inoltre, dopo la riduzione delle trasferte lavorative, i viaggi d’affari torneranno ai livelli precedenti o le videoconferenze registreranno una diffusione strutturale durante l’assenza di spostamenti fisici? Quest’ultimo punto illustra il problema che sorge nell’analizzare gli impatti del Covid-19 in isolamento. All’aumentare del numero di imprese/investitori che desiderano dimostrare le proprie credenziali ambientali, sociali e di governance, le restrizioni imposte dal Covid-19 potrebbero costringere le aziende a cimentarsi più diffusamente con le videoconferenze, il che sarebbe più coerente con i timori ambientali relativi al consumo di carburante per l’aviazione, ad esempio.

Comprensibilmente, l’attenzione si è concentrata finora sul Covid-19 stesso. Ciò è stato chiaramente il catalizzatore di una correzione dei mercati, ma dobbiamo riconoscere che le valutazioni nei mercati azionari e obbligazionari statunitensi erano relativamente elevate, data la modesta crescita economica e degli utili. Il rischio di recessione è aumentato a causa degli impatti economici a breve termine provocati della paura del Covid-19, ma un’eventuale recessione sarebbe probabilmente alquanto breve e superficiale, anche se potrebbe rivelarsi più grave nei paesi maggiormente colpiti, come la Cina.

Le numerose interdipendenze globali a cui abbiamo accennato richiedono una ricerca approfondita per giungere a una conclusione, ed è su questo che i nostri colleghi ricercatori concentreranno la loro attenzione. Rimangono ancora molti aspetti da capire, per cui questo è il momento di dedicarsi ad una ricerca seria e approfondita, e non a fare congetture sui social media.