- Quando l’economia subiva l’enorme shock sincronizzato del Covid-19 e le autorità reagivano con risposte politiche altrettanto vaste e sincronizzate, noi e la maggior parte dei nostri colleghi abbiamo ridotto notevolmente le nostre aspettative sulla crescita economica e degli utili societari per il 2020.

- Da allora, tre sviluppi hanno sconvolto nuovamente gli equilibri, questa volta avvantaggiando strumenti ciclici selezionati nell’ambito di un budget di rischio più neutrale: l’esito elettorale statunitense relativamente favorevole; le notizie di un numero di vaccini molto superiore alle previsioni e decisamente più efficaci di quanto atteso; e infine le contrazioni economiche nel 2020 rivelatesi meno gravi del previsto, che hanno portato alla formulazione di previsioni di ripresa economica e degli utili “a forma di V”.

- Abbiamo posto l’enfasi sull’ampliamento delle esposizioni

nei mercati azionari giapponesi e nei listini asiatici

emergenti, abbinate alle posizioni nelle azioni statunitensi.

Continuiamo inoltre a prediligere i mercati del credito;

con la normalizzazione degli spread stiamo in particolare

rafforzando le esposizioni in sterline e dollari nel credito

ad alto rendimento, che dovrebbe anche beneficiare di un

miglioramento del quadro ciclico e del proseguimento delle

politiche ultra-accomodanti. Queste sono le aree che a nostro

avviso dovrebbero offrire i migliori rendimenti corretti per il

rischio nei prossimi 12-18 mesi.

- Gli scenari di base di Columbia Threadneedle prevedono un tetto del 2% per i rendimenti statunitensi a 30 anni e dell’1% per quelli a 10 anni, il che dovrebbe creare condizioni favorevoli per rialzi più duraturi degli attivi di rischio.

Ne abbiamo fatta di strada, sia i mercati finanziari che noi, dai giorni cupi della primavera sino ai giorni più rosei (malgrado la

stagione) dell’inverno. A marzo, quando l’economia subiva l’enorme shock sincronizzato del Covid-191 e le autorità reagivano con

risposte politiche altrettanto vaste e sincronizzate, noi e la maggior parte dei nostri colleghi abbiamo ridotto notevolmente le nostre

aspettative sulla crescita economica e degli utili societari per il 2020.

Malgrado le misure di stimolo, lo shock a breve termine dovuto alle

“improvvise interruzioni” dell’attività economica si prospettava immane.

Abbiamo tuttavia anche aumentato significativamente la nostra esposizione

agli attivi rischiosi di elevata qualità nei fondi multi-asset, mantenendola sino

alla fine dell’estate e realizzando guadagni superiori alla media in aree che

presentavano forti squilibri di prezzo2 e apparivano adeguatamente posizionate

per beneficiare di politiche ultra-accomodanti, come la fascia alta delle

obbligazioni investment grade e le azioni di elevata qualità.

Abbiamo posto l’enfasi sull’ampliamento delle esposizioni nei mercati azionari giapponesi e nei listini asiatici emergenti, abbinate alle posizioni nelle azioni statunitensi. Continuiamo inoltre a prediligere i mercati del credito

Avvicinandoci a oggi, nei giorni più rosei di novembre, tre sviluppi hanno

sconvolto nuovamente gli equilibri, questa volta però avvantaggiando

strumenti ciclici selezionati nell’ambito di un budget di rischio più neutrale.

In primo luogo, l’esito elettorale statunitense relativamente favorevole, che ha

rimosso i rischi estremi, portando con sé un imprevisto sollievo sul versante

fiscale; in secondo luogo, le notizie di un numero di vaccini molto superiore

alle previsioni e decisamente più efficaci di quanto ci attendessimo noi e

la maggior parte dell’opinione pubblica; Infine, sviluppo certo non meno

importante degli altri, le contrazioni economiche nel 2020 rivelatesi meno

gravi del previsto, che hanno portato alla formulazione di previsioni di ripresa

economica e degli utili “a forma di V” in aree come Stati Uniti e Giappone,

mentre i mercati asiatici emergenti si sono lasciati rapidamente alle spalle

le turbolenze dovute al Covid-19. Quest’ultimo fattore potrebbe rivestire meno

importanza per gli investitori proiettati al futuro che guardano oltre la seconda

ondata del virus e l’inasprirsi delle misure di contenimento, ma pone le basi

per una ripresa più sostenibile.

Abbiamo posto l’enfasi sull’ampliamento delle esposizioni nei mercati azionari

giapponesi e nei listini asiatici emergenti, abbinate alle posizioni nelle azioni

statunitensi. Continuiamo inoltre a prediligere i mercati del credito; con la

normalizzazione degli spread stiamo in particolare rafforzando le esposizioni

in sterline e dollari nel credito ad alto rendimento, che dovrebbe anche

beneficiare di un miglioramento del quadro ciclico e del proseguimento

delle politiche ultra-accomodanti. Queste sono le aree che a nostro avviso

dovrebbero offrire i migliori rendimenti corretti per il rischio nei prossimi

12-18 mesi. Bisogna tuttavia confidare in tassi di sconto bassi per giustificare

le attuali quotazioni di mercato, malgrado i fattori positivi appena descritti.

Da un lato, la combinazione di titoli growth di qualità statunitensi e di titoli

ciclici di qualità asiatici ci consentirà di beneficiare della crescita degli utili

nel prossimo biennio. Tale crescita sarà particolarmente notevole in Asia,

caratterizzata da una leva operativa; inoltre da qui al 2022 gli utili dovrebbero

crescere a un tasso composto del 10% in Giappone e di oltre il 17% nei

mercati emergenti asiatici, a fronte degli stessi multipli prospettici nel Regno

Unito, dove gli utili dovrebbero aumentare dello 0,25%. L’Asia è avvantaggiata

anche da condizioni monetarie interne accomodanti. In Cina, l’impulso al

credito ha ad esempio appena superato i massimi del 2016 ed è a un soffio

dai livelli del 2012/13.3

Dall’altro lato, le valutazioni sono eque e il 40% dei mercati finanziari

attualmente si trova a più di una deviazione standard al di sopra delle medie

di lungo termine,4 uno dei principali motivi per cui siamo meno ottimisti

di quanto non fossimo a inizio anno sui profili di rischio e rendimento.

Le valutazioni degli indici azionari hanno raggiunto livelli stratosferici rispetto

ai loro valori storici in base a una serie di parametri, e lo yield-to-worst delle

obbligazioni societarie high yield è prossimo ai minimi assoluti. In altre parole,

i costi di finanziamento delle società sono estremamente convenienti.

nostri scenari di base prevedono un tetto del 2% per i rendimenti statunitensi a 30 anni e dell’1% per quelli a 10 anni, il che dovrebbe creare condizioni favorevoli per rialzi più duraturi degli attivi di rischio

Gli scenari di base di Columbia Threadneedle prevedono un tetto del 2%

per i rendimenti statunitensi a 30 anni e dell’1% per quelli a 10 anni, il che

dovrebbe creare condizioni favorevoli per rialzi più duraturi degli attivi di

rischio. Allo stesso tempo, un disancoramento dei rendimenti a più lungo

termine rappresenta uno dei rischi maggiori.

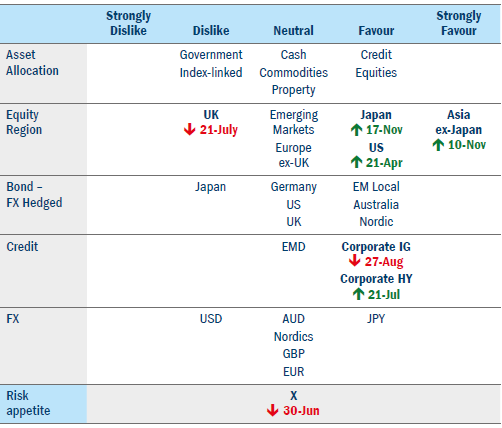

Figura 1: Panoramica dell’asset allocation con evidenziazione di recenti importanti modifiche

Fonte: Columbia Threadneedle Investments, 8 dicembre 2020.