Chi siamo

Investimento Responsabile

L’investimento responsabile è fondamentale. Ecco perché puntiamo a integrare le considerazioni ambientali, sociali e di governance (criteri ESG) nel nostro approccio fondamentale rivolto alla ricerca e alla stewardship.

Riteniamo sia imprescindibile per creare ricchezza a lungo termine, guidati da un’intensa attività di ricerca, dall’azionariato attivo e dall’apprendimento continuo.

La ricerca e l’analisi sull’Investimento Responsabile, laddove è disponibile la copertura, vengono messe a disposizione dei gestori di portafoglio attraverso database di ricerca centralizzati e strumenti per i gestori di portafoglio. Alcuni team possono dare maggiore, minore o nessuna importanza ai fattori ESG in una specifica decisione di investimento.

Capacità di prim'ordine

Azionariato attivo

Soluzioni

Intervento attivo sul mercato

Oltre 45

SPECIALISTI ESG

I nostri esperti in materia di investimento responsabile supportano i nostri clienti e i professionisti dell’investimento e agiscono nell’interesse più ampio dell’impresa mediante engagement, votazioni, dati, reportistica, sviluppo di prodotti e ricerche con orientamento ESG, nonché screening per portafogli ESG specializzati.

Oltre 250

ANALISTI DI RICERCA

I gestori di portafoglio, gli analisti di ricerca e gli analisti ESG forniscono un collegamento cruciale con il team di investimento responsabile e conducono ricerche ed engagement ad hoc per le varie classi di attivi. Questo ci permette di integrare le questioni ESG rilevanti dal punto di vista finanziario all’interno del nostro processo decisionale.

40 ANNI

DI ESPERIENZA NEL CAMPO DELL’INVESTIMENTO RESPONSABILE

Da oltre quarant’anni, attraverso le nostre precedenti società, occupiamo un ruolo di spicco nel campo dell’investimento responsabile. La nostra tradizione nel mondo dell’investimento responsabile comincia più di 35 anni fa, quando abbiamo creato il primo fondo europeo con screening sociale e ambientale. Abbiamo iniziato a occuparci di cambiamento climatico attraverso il nostro servizio reo® nel 2000 e nel 2006 siamo stati membri fondatori dei Principi per l’investimento responsabile delle Nazioni Unite.

Un centro di eccellenza globale

Offriamo una vasta gamma di competenze ESG interne, capitanate dal nostro team di esperti dedicati in materia di investimento responsabile.

Una combinazione potente che ci consente di sfruttare le migliori idee di tutta la nostra piattaforma di investimento per soddisfare le esigenze dei nostri clienti.

Ampiezza di settori e segmenti

I nostri esperti in materia di investimento responsabile hanno al loro attivo un’ampia gamma di competenze settoriali e tematiche che ci aiutano a sviluppare e sostenere un vasto universo di opportunità di investimento.

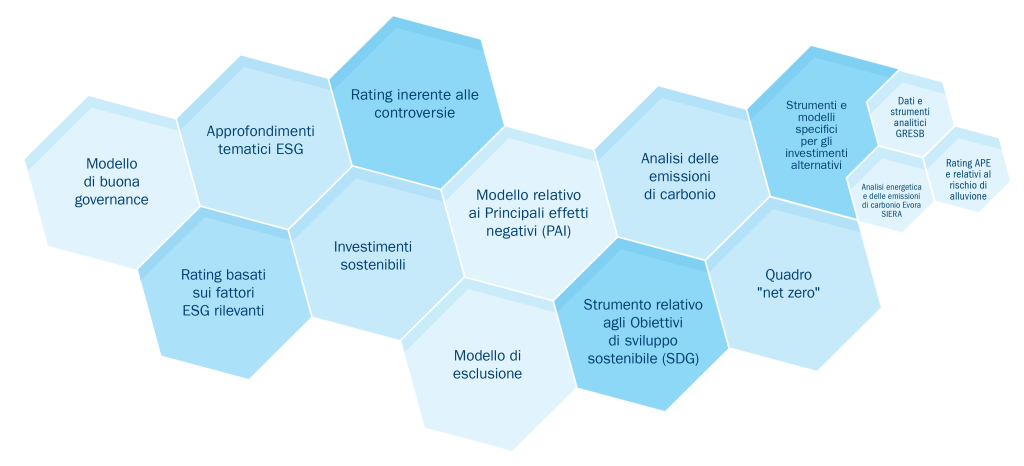

Strumenti e modelli di ricerca

Possiamo contare su una gamma completa di potenti strumenti e modelli di ricerca che sono il cuore pulsante della nostra strategia di investimento responsabile. È su di essi che si basa l’integrazione dei criteri ESG nella ricerca di investimento, nella costruzione dei portafogli e nel monitoraggio del rischio.

Il grado di ricorso a questi strumenti varia a seconda del mandato del cliente e degli obiettivi della strategia.

Facciamo leva sull’engagement proattivo e sul voto per delega per massimizzare il valore per gli investitori

Il nostro ampio team di azionariato attivo apporta un’ampia gamma di esperienze e competenze in diversi settori, mercati e temi inerenti all’investimento responsabile. In stretta collaborazione con gli analisti di ricerca e i gestori di portafoglio, il team studia le questioni principali e interagisce con i responsabili delle decisioni ai vari livelli delle rispettive organizzazioni per capire come vengono gestiti i fattori, i rischi e le opportunità ESG.

Enfasi sull'instaurare fiducia

Il nostro approccio primario all'engagement consiste nell'avviare un dialogo costruttivo e confidenziale, di norma interagendo in autonomia con i principali responsabili delle decisioni. Siamo investitori a lungo termine, e per questo diamo grande importanza alle relazioni costruite sulla fiducia.

Dialoghiamo anche con altri investitori, organizzazioni non governative (ONG) o gruppi settoriali laddove ciò sia nel miglior interesse finanziario a lungo termine dei nostri clienti.

Creazione di un cambiamento positivo attraverso il voto per delega

Utilizziamo il voto per delega per promuovere progressi e miglioramenti da parte degli emittenti sui principali temi ESG e per stimolare buone prassi di corporate governance e di mitigazione del rischio. Riteniamo che il voto per delega sia uno strumento efficace per rappresentare gli interessi dei nostri clienti e garantire che gli emittenti non solo ascoltino le nostre preoccupazioni e preferenze, ma agiscano anche di conseguenza.

Promozione di risultati concreti

Stabiliamo obiettivi di engagement chiari e attuabili per aiutarci a dimostrare l'importanza che rivestono in termini di valore per gli investitori.

Il nostro azionariato attivo abbraccia un ampio spettro di rischi e opportunità ESG, coprendo emittenti di diversi settori e aree geografiche.

Le nostra attività di engagement ruotano intorno a sette temi di alto livello che sono allineati ai 17 Obiettivi di Sviluppo Sostenibile delle Nazioni Unite e ai traguardi sottostanti.

Strategie per l'investimento responsabile

Privati, istituzioni e imprese di tutto il mondo affidano a noi la gestione dei loro capitali al fine di conseguire gli obiettivi finanziari che si prefiggono in maniera coerente con i loro valori. Ma, chiaramente, la strategia di investimento responsabile ottimale varia da persona a persona.

Da oltre 40 anni dimostriamo la nostra capacità di innovare e fornire un’ampia gamma di strategie di investimento responsabile al servizio dei nostri clienti:

Offriamo un’ampia gamma di fondi ESG collettivi che coprono tutte le principali classi di attivi, compresi i prodotti multi-asset e alternativi. Indipendentemente dal vostro obiettivo o dal vostro mandato di investimento responsabile, possiamo costruire una soluzione ad hoc per le vostre esigenze specifiche.

(reo®) – Il nostro Servizio supplementare sull'engagement responsabile

Nel 2000 abbiamo innovato il mondo dell’azionariato attivo con la creazione del nostro Responsible Engagement Overlay (reo®) attraverso il quale i clienti ci incaricano di dialogare e votare per conto loro. reo® offre ai clienti accesso all’intera gamma delle nostre competenze in materia di stewardship, tra cui:

Reportistica allineata agli SDG che illustra dettagliatamente l’impatto del nostro engagement

Copertura intersettoriale globale nell’intero spettro delle capitalizzazioni di mercato

Oltre 20 esperti di azionariato attivo

Track record di 23 anni nell’engagement

Si noti che il servizio reo® potrebbe non essere disponibile in tutte le giurisdizioni.

Sosteniamo attivamente la stewardship e l'assunzione di responsabilità a livello globale

In veste di gestore patrimoniale globale di grandi dimensioni, facciamo nostra la responsabilità di contribuire a promuovere un sistema finanziario ben funzionante. A lungo termine ciò avvantaggia i nostri clienti e la società civile in generale. Facciamo di tutto per essere un datore di lavoro responsabile e per dare un contributo attivo alle comunità in cui operiamo. Essere responsabili è un aspetto fondamentale della nostra cultura.

Facciamo parte di un discorso più ampio

Svolgiamo un ruolo attento e proattivo nello sviluppo delle politiche pubbliche interagendo con governi e autorità di regolamentazione sulle questioni chiave, puntando a definire standard che apportino un contributo costruttivo in quanto investitori. Collaboriamo con altri investitori attraverso diversi gruppi di lavoro di categoria per comprendere meglio le questioni ESG emergenti e condividere quanto appreso con il settore più ampio.

Agiamo per uno scopo ben preciso

Siamo firmatari di lungo corso di standard e codici di investimento responsabile ampiamente riconosciuti, e ci impegniamo a migliorare la diversità, l’equità e l’inclusione nella nostra impresa. Inoltre, consideriamo attentamente l’impatto climatico della nostra attività e ci impegniamo in iniziative filantropiche offrendo donazioni e sostegno agli enti benefici. Come parte dei nostri impegni aziendali, siamo:

- firmatari degli Stewardship Code di Regno Unito, Taiwan e Giappone

- firmatari fondatori dei Principi per l’investimento responsabile delle Nazioni Unite

- firmatari della Net Zero Asset Managers Initiative

- membri di Climate Action 100+

- membri dell’Investor Alliance a sostegno del rispetto dei diritti umani

- firmatari dell’Investor Stewardship Group statunitense, composto da investitori e gestori patrimoniali che promuovono buone prassi di amministrazione responsabile e governance societaria

- firmatari fondatori della Women in Finance Charter del Regno Unito

Politiche

Informativa

A

Attivi non recuperabili

B

Best-in-class

Le strategie best-in-class puntano a ottimizzare il profilo ESG e/o le caratteristiche di impronta di carbonio dei portafogli escludendo taluni investimenti ritenuti negativi sotto quegli aspetti o includendone altri ritenuti positivi.

C

Controversie

Corporate governance

Il modo in cui le aziende sono organizzate e guidate. Esaminiamo il grado di aderenza alle buone prassi definite nei codici di governance societaria, che variano da paese a paese. La corporate governance rientra inoltre nella “G” di ESG. In quest’ambito, la governance può concentrarsi sulle prassi operative e gestionali relative agli aspetti sociali e ambientali dell’azienda.

D

Decarbonizzazione

Disinvestimento

E

Effetto negativo

Emissioni di Ambito 1, 2 e 3

Gli elementi utilizzati per misurare le emissioni di carbonio e l’intensità di carbonio di una società. Nell’ambito di un modello internazionale chiamato Greenhouse Gas Protocol è stata adottata la suddivisione in emissioni di Ambito 1, 2 e 3. Le emissioni di Ambito 1 sono quelle generate direttamente dall’azienda (per esempio tramite i suoi impianti e veicoli). L’Ambito 2 riguarda le emissioni causate dalle risorse utilizzate dall’azienda (come l’elettricità). L’Ambito 3 è il meno affidabile in quanto è il più difficile da misurare. Copre le emissioni indirette generate dai prodotti realizzati dall’azienda (ad esempio dalla guida delle auto prodotte da una casa automobilistica).

Engagement

Le discussioni intrattenute con i membri del consiglio o i dirigenti di un’azienda; un processo bidirezionale che può essere avviato da noi o dall’azienda stessa. L’attività di engagement ci permette di conoscere più a fondo le società. Inoltre, è un’occasione per fornire feedback, dare consigli e richiedere cambiamenti, compresi quelli relativi ai fattori ESG e al rischio climatico. Rientrano nelle attività di engagement anche le consultazioni con i governi e la collaborazione con altri investitori al fine di influenzare le politiche e orientare il dibattito.

Environmental (ambientale)

La “E” di ESG. Questo elemento riguarda l’enfasi sui rischi ambientali significativi e sulla loro gestione. Nel contesto del cambiamento climatico rappresenta l’enfasi sui rischi associati alla necessità per un’azienda di adattarsi ai requisiti imposti da tale cambiamento o sugli impatti fisici che ne conseguono. Esaminiamo anche le opportunità ambientali per le aziende, associate all’evoluzione delle richieste dei consumatori, alle modifiche delle politiche, alla tecnologia e all’innovazione.

Esclusione

ESG

Acronimo di “environmental, social and governance” (ambientale, sociale e di governance). Gli investitori considerano i rischi ESG delle aziende e l’efficacia con cui questi rischi vengono gestiti. A tal fine, adoperiamo il quadro di riferimento del Sustainability Accounting Standards Board (SASB). La considerazione dei fattori ESG ci consente di acquisire una prospettiva differente sulla qualità di un investimento.

Esposizione aggregata al rischio di sostenibilità

Il rischio di sostenibilità complessivo per una società o un portafoglio tenuto conto di un insieme di questioni tra cui il rischio climatico e i fattori ESG.

F

Fondi dotati di filtri

Fondi che utilizzano filtri per escludere le società che non soddisfano i loro criteri etici, le aspettative ESG e gli standard sull‘intensità di carbonio o sulle controversie.

G

Global Compact delle Nazioni Unite

Green bond

Greenwashing

Approcci ingannevoli in materia di cambiamento climatico e di altre questioni ESG adottati dalle aziende, comprese le società di gestione degli investimenti. Ad esempio, un gestore potrebbe assegnare la designazione “ESG” a un fondo, anche qualora quest’ultimo non implementi di fatto l’integrazione ESG.

I

Impronta di carbonio

Le emissioni di carbonio e l’intensità di carbonio di un portafoglio rispetto al suo universo d’investimento (benchmark). Il benchmark potrebbe corrispondere, ad esempio, alle società incluse nel FTSE 100.

Inclusione/selezione positiva

La ricerca di aziende caratterizzate da buone prassi ESG o che aiutano l’economia mondiale a diventare più sostenibile. Utilizzata anche in alternativa al metodo “best-in-class“. Contrario di esclusione.

Integrazione ESG

La presa in carico costante delle questioni ESG nel valutare le potenziali opportunità di investimento e nel monitorare gli investimenti di un portafoglio.

Intensità di carbonio

Investimento d'impatto

Investimento etico

Investimento responsabile (IR)

Termine generico che indica il nostro approccio alla gestione responsabile dei capitali dei nostri clienti. Questo termine comprende l’integrazione dei fattori ESG, delle controversie, delle opportunità legate alla sostenibilità e dei rischi climatici nella nostra ricerca d’investimento nonché le attività di engagement con le aziende, al fine ricavare input utili alle nostre decisioni d’investimento e alla nostra attività di voto per delega.

Investimento socialmente responsabile (ISR)

Tipologia di investimento etico che si concentra sull’evitare che gli investimenti possano arrecare danno alle persone e al pianeta.

Investimento sostenibile

Investire riconoscendo l’esigenza di e contribuendo a bilanciare lo sviluppo sociale, ambientale ed economico nel lungo termine.

Investimento tematico

La ricerca di tendenze, o “temi”, globali al fine di individuare gli investimenti in grado di beneficiare dell’evoluzione delle necessità ovvero passibili di risentirne negativamente. I temi più in voga sono quelli del cambiamento climatico e dell’innovazione tecnologica. È spesso abbinato all’investimento sostenibile, anch’esso interessato a questi trend ma con un focus aggiuntivo sulle implicazioni ambientali o sociali dei temi.

O

Obiettivi di sviluppo sostenibile (SDG)

Un serie di 17 obiettivi stilati dalle Nazioni Unite per garantire prosperità senza arrecare danno alle persone e al pianeta. Ogni obiettivo prevede una serie di target. Per esempio, l’Obiettivo n. 2 punta a porre fine alla fame e il Target 2.3 consiste nel raddoppiare la produttività e il reddito dei produttori di cibo su piccola scala. Le aziende possono contribuire agli SDG offrendo prodotti o servizi che aiutano a raggiungere almeno uno dei 17 obiettivi.

Organizzazione internazionale del lavoro (OIL)

Agenzia delle Nazioni Unite, nota con il suo acronimo “OIL”, che fissa gli standard internazionali di equità e sicurezza sul posto di lavoro. Gli standard OIL vengono abitualmente usati dagli investitori per valutare la gravità delle controversie aziendali.

Orientamento del portafoglio

Espressione con cui nel settore degli investimenti ci si riferisce a una sovra o sottoesposizione del portafoglio a un dato elemento rispetto al benchmark. Nell’investimento responsabile, designa di solito la presenza in un portafoglio di più aziende dotate di credenziali ESG migliori o che sono meno esposte al rischio climatico rispetto al benchmark. L’orientamento viene misurato come esposizione complessiva a una specifica tipologia di investimenti all’interno di un portafoglio rispetto al benchmark.

P

Principi guida delle Nazioni Unite su imprese e diritti umani

Un quadro di riferimento per le aziende finalizzato a prevenire le violazioni dei diritti umani causate dalle attività aziendale. Viene abitualmente usato dagli investitori per valutare la gravità delle carenze delle aziende sul fronte dei diritti umani.

Principi per l'investimento responsabile

Spesso utilizzato come acronimo: PRI (Principles for Responsible Investment). Una serie di sei principi etici volontari che molte società d’investimento hanno accettato di adottare. Il Principio n. 1, ad esempio, recita: “Integriamo gli aspetti ESG nell’analisi degli investimenti e nei processi decisionali.” I PRI sono stati sponsorizzati dalle Nazioni Unite. Columbia Threadneedle è uno dei firmatari fondatori e ha conseguito per il sesto anno consecutivo il rating generale più elevato (A+) per il suo approccio complessivo.

R

Rating degli investimenti responsabili

Modelli matematici creati dai nostri analisti specializzati nell’investimento responsabile che forniscono un’indicazione prospettica basata su dati concreti della qualità di una società e della sua gestione del rischio.

Rating ESG

Molti gestori degli investimenti si avvalgono di fornitori esterni come MSCI per classificare le aziende in base alle prassi ESG. I fornitori utilizzano procedimenti non standardizzati, pertanto i punteggi ESG possono differire significativamente da un fornitore all’altro. Noi ci avvaliamo di un sistema ESG interno per classificare le aziende. Il nostro modello si basa su 77 standard, ciascuno relativo a un settore ben preciso, messi a punto dal Sustainability Accounting Standards Board.

Responsabilità sociale d'impresa (Corporate Social Responsibility, CSR)

L’approccio che un’azienda adotta nei confronti dei propri stakeholder e delle comunità in cui opera (e il suo grado di coinvolgimento con questi soggetti), indicativi della sua responsabilità nei confronti delle persone e del pianeta.

Ricerca/analisi fondamentale

Utilizzo della ricerca piuttosto che del prezzo corrente per calcolare il valore reale di un investimento. Sono molti i fattori che concorrono a tale valutazione, compresi quelli relativi all’investimento responsabile. L’investimento responsabile ci aiuta a comprendere la qualità di un’azienda, il suo margine di sviluppo e miglioramento (ad esempio in risposta alla transizione climatica) e le sue prospettive (attraverso i guadagni generati dalla mobilitazione sulle questioni di sostenibilità). L’investimento in una buona azienda, le cui qualità sono già riflesse nella rispettiva quotazione azionaria, difficilmente genererà rendimenti soddisfacenti.

Rilevanza

Una questione ESG è considerata “rilevante” se è probabile che eserciti un impatto positivo o negativo significativo sul valore o sui risultati di un’azienda.

Rischio climatico

Il rischio che il valore di un investimento possa risentire di questioni climatiche quali il riscaldamento globale, la transizione energetica e la regolamentazione sul clima. Di norma, gli investitori valutano il rischio climatico esaminando i dati sull’impronta di carbonio, il rischio di adattamento ai cambiamenti climatici, il rischio fisico e gli attivi non recuperabili.

Rischio di adattamento ai cambiamenti climatici

Si veda Rischio di transizione.

Rischio di sostenibilità

Rischio ambientale, sociale o di governance che può incidere sul valore di un investimento.

Rischio di transizione

I rischi potenziali per le aziende legati al graduale allineamento della società civile all’Accordo di Parigi teso a contenere il riscaldamento globale. Rappresenta il rischio che un’azienda sia talmente investita in operazioni e attivi incompatibili da rendere economicamente insensato l’allineamento all’Accordo di Parigi.

Rischio fisico

I rischi fisici del cambiamento climatico per le aziende, come l’innalzamento del livello dei mari, le carenze idriche e il cambiamento delle condizioni meteorologiche.

S

Selezione basata su norme

La selezione degli investimenti finalizzata a individuare potenziali controversie in base al rispetto o meno da parte di un’azienda degli standard internazionali. Gli standard da noi considerati comprendono quelli dell’Organizzazione internazionale del lavoro, i Principi guida delle Nazioni Unite su imprese e diritti umani e il Global Compact delle Nazioni Unite. I fondi IR specializzati possono escludere le aziende che non soddisfano questi standard.

SFDR dell'UE (Regolamento relativo all'informativa sulla sostenibilità nel settore dei servizi finanziari)

Questo Regolamento obbliga i fondi a comunicare le modalità con cui integrano il rischio di sostenibilità e considerano gli effetti negativi. I fondi che promuovono caratteristiche ambientali o sociali o che si prefiggono obiettivi di sostenibilità sono tenuti a fornire informazioni aggiuntive.

Social (sociale)

La “S” di ESG. Gli investitori analizzano i rischi sociali e il modo in cui vengono gestiti. Ciò comprende il modo in cui un’azienda tratta i propri dipendenti e la condotta in materia di diritti umani delle persone esterne alla società (ad esempio all’interno della filiera produttiva). Si riferisce inoltre alle opportunità commerciali per le aziende che rispondono all’evoluzione delle richieste dei consumatori, alle modifiche delle politiche, alla tecnologia e all’innovazione. (ad es. edilizia, istruzione e sanità).

Social bond

Obbligazioni emesse per raccogliere capitali da destinare a scopi di utilità sociale, come l’istruzione o gli alloggi a basso costo. I social bond, o obbligazioni sociali, rispettano gli standard fissati dalla International Capital Market Association (ICMA) e designano revisori esterni indipendenti incaricati di assicurarsi che i capitali raccolti vengano opportunamente utilizzati.

Stewardship

Ovvero gestione responsabile. Termine generico che abbraccia tutte le azioni intraprese allo scopo di prenderci cura del patrimonio dei nostri clienti. Di norma comprende sia le attività di engagement con le società, finalizzate a comprenderne fino in fondo gli sviluppi, le tematiche e le potenziali criticità, sia i voti per delega, mediante i quali manifestiamo il nostro supporto o dissenso in occasione delle assemblee generali.

Subconsulente

Quando una società di gestione degli investimenti assume un’altra società di gestione degli investimenti per affidarle la gestione di uno dei propri fondi, la società così assunta diventa un subconsulente. Nel panorama dell’investimento responsabile, si tende a ricorrere a subconsulenti qualora questi dispongano di competenze specialistiche in un dato campo, che non sono presenti all’interno dell’organizzazione.

Sustainability Accounting Standards Board

Nota anche con il suo acronimo “SASB”, si tratta di un’organizzazione senza scopo di lucro che stabilisce gli standard in materia di informazioni sulla sostenibilità che le aziende devono comunicare agli investitori. Ad oggi ha stilato 77 insiemi di standard globali settoriali. Il SASB si concentra sulle questioni di sostenibilità che sono finanziariamente rilevanti per un determinato settore.

T

Task Force on Climate-related Financial Disclosures (TCFD)

La Task Force on Climate-Related Financial Disclosures è stata istituita dalla Banca mondiale per aiutare le società a comunicare le opportunità e i rischi legati al clima che le caratterizzano, nonché le relative modalità di gestione. La TFCD ha messo a punto un modello di rendicontazione del modo in cui i dirigenti si fanno carico dei rischi climatici, la loro strategia per rispondere al cambiamento climatico, i meccanismi di gestione del rischio e le tipologie di rischi coperte. Secondo la TFCD, ad esempio, le società dovrebbero spiegare come si comporterebbero le loro strategie aziendali in vari scenari di temperatura. A partire dal 2022 le aziende quotate sui listini britannici dovranno seguire le raccomandazioni della TCFD in materia di divulgazione dei rischi climatici.

Tassonomia UE

Nota anche come “Tassonomia green”. Si tratta del sistema di cui l’UE si è dotata per decidere in merito alla sostenibilità o meno di un investimento. Gli investimenti devono contribuire al raggiungimento di uno o più obiettivi ambientali e soddisfare i criteri dettagliati stabiliti per le singole attività o prodotti che contribuiscono a tali obiettivi. Gli investimenti non devono arrecare danni significativi a nessuno degli obiettivi e devono soddisfare gli standard minimi in termini di prassi aziendali, standard lavorativi, diritti umani e governance.

V

Voto per delega

I voti che esprimiamo per conto dei nostri clienti in occasione delle assemblee generali delle società per supportare le prassi e gli approcci di queste ultime o per manifestare il nostro dissenso. Entro sette giorni dalla votazione, pubblichiamo il nostro voto sul nostro sito web.

Elezioni statunitensi: l'Inflation Reduction Act e il rischio di abrogazione

Macchine green: il futuro dei trasporti

Cattura e stoccaggio del carbonio: opportunità in un mercato in pieno sviluppo

Avvertenze

Per scopi di marketing. Il capitale è a rischio. Columbia Threadneedle Investments è il marchio commerciale globale del gruppo di società di Columbia e Threadneedle. Non tutti i servizi, i prodotti e le strategie sono offerti da tutte le entità del gruppo. I riconoscimenti o i rating potrebbero non essere applicabili a tutte le entità del gruppo.

Per il Regno Unito: pubblicato da Threadneedle Asset Management Limited, numero di iscrizione 573204, e/o Columbia Threadneedle Management Limited, numero di iscrizione 517895, entrambe registrate in Inghilterra e nel Galles e autorizzate e regolamentate nel Regno Unito dalla Financial Conduct Authority.

Per il SEE: pubblicato da Threadneedle Management Luxembourg S.A., registrata presso il Registre de Commerce et des Sociétés (Lussemburgo), numero di iscrizione B 110242, e/o Columbia Threadneedle Netherlands B.V., regolamentata dall’Autorità olandese per i mercati finanziari (AFM), numero di iscrizione 08068841.

Per il Medio Oriente: il presente documento è distribuito da Columbia Threadneedle Investments (ME) Limited, che è regolamentata dalla Dubai Financial Services Authority (DFSA). Per i Distributori: il presente documento intende fornire ai distributori informazioni sui prodotti e i servizi del Gruppo e la sua ulteriore diffusione non è autorizzata. Per i Clienti istituzionali: le informazioni contenute nel presente documento non costituiscono raccomandazioni finanziarie e sono riservate unicamente a soggetti con adeguate conoscenze in materia di investimenti e che soddisfano i criteri regolamentari per essere classificati come Clienti professionali o Controparti di mercato e nessun altro Soggetto è autorizzato a farvi affidamento.

Per l’Australia: Threadneedle Investments Singapore (Pte.) Limited [“TIS”], ARBN 600 027 414 e/o Columbia Threadneedle EM Investments Australia Limited [“CTEM”], ARBN 651 237 044. TIS e CTEM sono esenti dall’obbligo di detenere una licenza per i servizi finanziari australiana ai sensi del Corporations Act e fanno affidamento rispettivamente sui Class Order 03/1102 e 03/1099 per quanto riguarda la commercializzazione e l’offerta di servizi finanziari ai clienti all’ingrosso australiani secondo quanto definito nella Sezione 761G del Corporations Act 2001. TIS è regolamentata a Singapore (numero di iscrizione: 201101559W) dalla Monetary Authority of Singapore ai sensi del Securities and Futures Act (Chapter 289), che differisce dalle leggi australiane. CTEM è regolamentata dalla FCA ai sensi delle leggi del Regno Unito, che differiscono dalla legislazione australiana.

Per Singapore: Threadneedle Investments Singapore (Pte.) Limited, 3 Killiney Road, #07-07, Winsland House 1, Singapore 239519, regolamentata a Singapore dalla Monetary Authority of Singapore ai sensi del Securities and Futures Act (Chapter 289). Numero di iscrizione: 201101559W. Il presente documento non è stato esaminato dalla Monetary Authority of Singapore.

Per il Giappone: Columbia Threadneedle Investments Japan Co., Ltd. Financial Instruments Business Operator, The Director-General of Kanto Local Finance Bureau (FIBO) numero 3281 e membro della Japan Investment Advisers Association.

Per Hong Kong: Threadneedle Portfolio Services Hong Kong Limited 天利投資管理香港有限公司, Unit 3004, Two Exchange Square, 8 Connaught Place, Hong Kong, che ha ottenuto dalla Securities and Futures Commission (“SFC”) la licenza a svolgere attività regolamentate di Tipo 1 (CE: AQA779). Registrata a Hong Kong ai sensi della Companies Ordinance (Chapter 622), numero di iscrizione 1173058, e/o Columbia Threadneedle AM (Asia) Limited, Unit 3004, Two Exchange Square, 8 Connaught Place, Central, Hong Kong, che ha ottenuto dalla Securities and Futures Commission (“SFC”) la licenza a svolgere attività regolamentate di Tipo 4 e di Tipo 9 (CE: ABA410). Registrata a Hong Kong ai sensi della Companies Ordinance (Chapter 622), numero di iscrizione 14954504.